携程集团近期公告2024Q2财报,在运营利润创历史次高的背后,反映的是中国境内住宿库存供过于求,与中国人恢复出境旅游的大环境;至于公司重点提及的Trip.com平台,对收入与盈利的贡献都还不大。

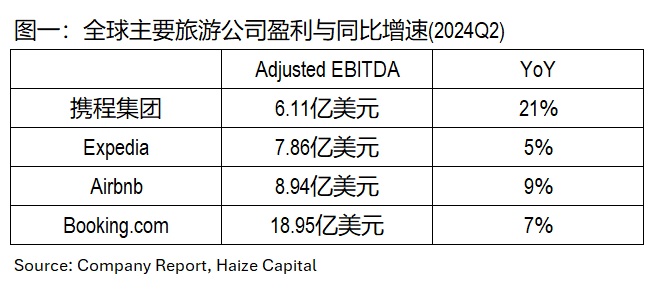

在因疫情低迷数年后,携程虽然盈利面只处于世界第四,但从增长趋势来看,已恢复对TOP 3国际竞争对手的威胁。

海择资本分享观点如下:

盈利创历史次高

携程集团本季运营利润35.6亿人民币创历史次高,若用海择资本加入"联属公司股权收益 (Equity in income of affiliates)"的自定义指标来看(我们认为这能更真正反应携程作为集团的运营现况),盈利46.4亿人民币则属历史新高。

携程在淡季都能创下历史新高的财务表现,不只意味着暑期旺季更旺,还意味着,在经济不振的背景下,中国与中国以外国家一样,人民逐渐将旅游视为刚性支出。

而从全球主要旅游公司Q2的EBITDA来看,携程本季结算为6.1亿美元,达Expedia(NASDAQ: EXPE)的78%,Airbnb(NASDAQ: ABNB)的68%,Booking(NASDAQ: BKNG)的32%,已经恢复对全球前三大业者的威胁,特别是在亚洲市场各种旅游产品库存争夺的层面。

住宿事业为现金奶牛

在携程交通与住宿两大核心事业中,住宿事业本季收入YoY增速为20%,而交通事业增速只有1%。海择资本认为,这反应了携程在(中国人)境内住宿与出境住宿,双双取得优势地位。

国内酒店预订量(bookings)YoY两位数增长的背后,反映的是在中国境内三强携程/美团/抖音的住宿版图竞争格局中,美团的强势房源更偏向低端,抖音则更偏向高端。

美团容或在低端让携程避无可避,但在中高端市场中,抖音仅在少部分连锁酒店品牌有价格优势,但在涵盖单体酒店的整体覆盖面中,携程取得胜利。

而出境酒店预订量较2019年水平增长10%至20%的背后,则反映了携程对出境客源的控制能力。特别是日韩,7月赴日的外国旅客,中国挤下韩国成为最大客源国,携程是最大的受惠方。

论对中国出境客源的影响力,全中国仍无能出携程右者,即便美团与抖音试图竞争也不例外。

Trip.com占比仍小

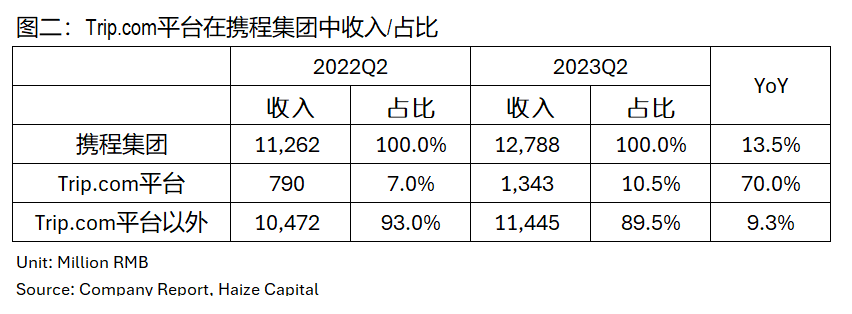

值得关注的是,根据电话会议,被携程寄予厚望的Trip.com平台,目前在总收入的占比仍仅有10.5%。

按照Trip.com的YoY增速达70%往回推,2023年同期,Trip.com平台在总营收的占比为7.0%,如果Trip.com平台增速(70%)与集团Trip.com以外的收入增速(9.3%)都维持不变,2025年同期,其占比可以到15.4%。

不过,上述当然是过于理想的假设,从Trip.com平台亚太地区增速76%这点来看,这表示占比30%的亚太以外地区增速仅约43%,且并非公司当前投入重点。

而未来Trip.com平台的增速强弱,将取决于亚太地区报复性旅游持续程度。

话说回来,即便Trip.com平台最后只在亚太有影响力,对竞品也已有足够的压制能力;况且,按照国际地缘政治现况,暂时也不该期待在大南方国家以外有好的成绩。

评论

暂无评论

全部回复

携程让哪些竞争对手更紧张了?