写在前面:

当我们聊“寒冬”的时候,我们在聊什么?

“XX居然倒闭了”,“XX刚经历了大裁员”,“XX最近狂砍预算”……

企业遭遇资金荒,正在上演一出“开源节流”的大戏。我们可以通过许多横切面去了解这波声势浩大的浪潮。其中,差旅是极具独特性的一个方面——出差是为了“开源”,可是差旅成本又涉及“节流”,这要如何去平衡呢?

于是,比起简单粗暴的倒闭或裁员,因公出行的态势将是一种了解“寒冬”的独特视角,它会像大环境那样,呈现出明显的颓势吗?还是会逆势上扬?抑或仅仅是一种调整?这是本篇报道产生的初衷。

【环球旅讯】差旅行业,冬日酿变。

整体出行方面,民航局数据显示:旅客量增长方面,将2018年11月、10月、9月的数据进行横向对比,旅客量同比增长率分别为7.7%、10.7%、7.9%;将2018年11月和2017年11月、2016年11月的数据进行纵向对比,旅客量同比增长率分别是7.7%、17%、13.6%;票价方面,2018年12月,国内航段均价同比下跌7.2%,而在2017年12月和2016年12月,这个数字是同比上升1.33%和同比下跌0.52%,基本持平。种种迹象表明,2018年年末是一个低谷期。

因公出行方面,差旅管理公司(TMC)大唐商旅总经理黄亮透露:“在我们的所有客户当中,生产制造类外资企业的差旅费用缩减得相当厉害,机票销售额从每个月300万下降到30万,商务舱被禁止预订。”另一位不便透露姓名的差旅管理公司高管说:“像安利这样的企业,以前都是成千上万人出国开展MICE团建的,现在能有500人都不错了,长线变短线,境外变境内。”

这些例子,还只是冰山一角。

在这个经济下行周期,除了频繁曝出的裁员消息外,差旅预算缩减也成为企业“勒紧裤腰带过日子”的显性信号。这不禁令人好奇:企业遭遇资金荒,究竟是会多出差还是少出差?央国企、民企、外企在差旅预算上的缩减程度有什么不同?跟因私旅游需求相比,因公出行是否呈现出更明显的颓势?这对差旅管理公司的收益、业务结构、成本管控带来哪些影响?

针对这个话题,环球旅讯分别采访了大唐商旅、美亚商旅、BCD Travel,希冀从中了解到因公出行的整体态势,以及TMC的应对办法。

一场经济下行引发的差旅大变革,正席卷而来。

舱位降级,酒店降星

从这三家TMC提供的数据来看,整体情况是:差旅需求并没有减少,该出差的还是得出差。但是,企业客户的差旅预算确实大幅缩减了。这样一来,就导致了机票和酒店预订方面的变化。

美亚商旅2018全年订单数据显示,国内机票头等舱数量同比下滑41%,商务舱数量同比下滑9%。所有客户平均会提前3.9天预订机票,比2017年提前0.5天。“越提前预订,对差旅费用的整体节省越大。客户通过提前规划出行行为来控制成本。”美亚商旅销售中心总经理陈东辉说。

在酒店预订方面,2018年,美亚商旅所有客户国内酒店平均间夜房价是381元,同比下滑4%,酒店平均提前预订天数为1.9天,只比2017年提前0.1天,变化不大。四星酒店、五星酒店的间夜数分别同比下滑23%和17%,但经济连锁型酒店和三星酒店的间夜数同比增长达到52%。陈东辉说:“目前中国企业客户对酒店差旅管理以弱管控为主。”

一些行业差旅预算缩减的程度较大。从美亚商旅的客户来看,金融行业客户的销售额下滑了55%,“这不一定能代表行业整体趋势,有我们自身进行客户结构调整的因素在里面,2018年,受金融环境的影响,我们放弃了一些类似P2P的高风险行业客户。”陈东辉说。其次,医药行业客户的销售额同比下滑34%;房地产行业客户的销售额同比下滑23%。

也有一些行业呈上涨态势。陈东辉说,交通运输设备业客户的销售额有23%的同比增长、家具制造业客户的销售额有26%的同比增长,文娱体育行业客户的销售额有79%的同比增长。其中,也有客户结构调整的因素在里面。

企业性质不同,差旅预算的缩减程度也会不同。大唐商旅总经理黄亮说:“我们的客户占比大致上是国企占30%,民企占40%,外企占30%。国企开始搭建自己的采购平台,寻求多家供应商,以满足降本的需求;民企对差旅开始进行规范化管理,从单次差旅成本控制到寻求整体解决方案;外企对差旅的控制出现两极分化,非生产制造类的外企变化不大,生产制造类的外企从企业政策和规范上进行整体严格管控。”

黄亮也对客户的整体出差情况进行了介绍:2018年,商务出行天数通常为2-3天,出行人数减少20%;国际航线受冲击明显,销售额下降,国内航线需求依旧旺盛;普通员工出差会预订华住、如家等本土连锁酒店;不论是作为客源地还是目的地,北上广深等一线城市依旧火热。

虽然企业客户纷纷削减差旅预算,但因为增量开发和业务结构调整的缘故,大唐商旅和美亚商旅在2018年的销售额均实现大幅增长。陈东辉说:“整个行业来看,企业整体差旅需求呈15%的同比增长。”美亚商旅的销售额有20%的同比增长,大唐商旅的销售额有50%的增长。

但是,毛利却非常不可观。据陈东辉透露,美亚商旅的毛利呈负增长的趋势;黄亮也指出,大唐商旅的毛利同比持平,远不及整体销售额的增幅。

这是为什么呢?

企业客户拖欠款——本土TMC难以言说的“痛”

在陈东辉看来,TMC行业发展稳健,这个市场还有很大的上升空间。不过,中国本土TMC需要花费大量的成本在技术投入上。再加上航司取消代理费、互联网去中间化、企业客户对TMC收取的服务费认可度不高等因素,造成毛利下滑。

另一个巨大的隐形成本是,TMC和企业客户之间采用的一种叫做“月结垫资”的模式:差旅管理公司先垫资,提供一站式差旅服务,然后企业客户每个月统一付款。国内大型TMC通用的标准是采用“自然月30+30帐期”,例如1月份的票款,那么客户2月底之前就要付款。

陈东辉说:“原先信誉良好的企业都是可以月结的,但随着资本市场不活跃,现金流紧张,拖到30+40、30+45,甚至更长。而且企业拖欠款的行为有越来越加重的趋势,拖得越长,就越加大我们经营的资金成本。”

陈东辉还说:“其实TMC行业本身就属于低毛利行业。成熟的差旅管理,很大程度上是靠收取服务费来盈利。但是企业客户对中国本土TMC的服务价值认可度没那么高,导致服务费很低甚至没有,美亚商旅的服务费平均下来是每航段加收15-20元,在行业里来说已经是中上水平了,小型的TMC可能还停留在0元服务费,或者是象征性地收几元服务费。”

月结模式的弊病非一日之寒。大唐商旅总经理黄亮说:“行业长期不规范,缺乏行业统一标准,同时客户质量参差不齐,传统机票代理商缺乏核心竞争力,只能靠长账期、低服务费去赢得低质量客户。”他希望TMC全行业能够共同努力去改善这个窘境,“不能说自己有多余的钱就去垫,因为持续垫款不是可持续的模式,总有瓶颈,而且资金风险很大。”

全球差旅管理巨头BCD Travel并没有这方面的担忧,这与其外企客户占比高有关。日前,BCD Travel发布了 2018 年财报,其销售总额达到271亿美元,同比增长6%,新增销售额再次突破 10 亿美元大关。

大中华区董事总经理高思伟说:“我们90%的客户都是外企,所以影响不大。只有小部分客户是月结模式。对于因公出行是否遇冷的问题,我们也访问了很多企业客户,看他们2019年的出差情况,90%的客户都比较乐观。一些因为内部结构重组的客户,他们的差旅预算会减少。”

从BCD Travel的外企客户整体情况来看,它们在差旅成本管理方面具有成熟的机制,资源使用很高效,成本增减力度不会很大。高思伟说:“从这个层面上来说,反而这种时候需要更多的出差——催账、收款、寻找新的业务,等等。只是说有一些优化,有些公司在国际航班舱位选择上,从公务舱降到超级经济舱。在我们的客户中,这种舱位降级的比例并不高,少于15%。”

“还跟公司规模的大小有关,”高思伟说,“很多公司要调整起来不是这么容易的,不是两三个人说了算的,要进行内部调研,需要各方反馈。比如:财务总监觉得需要缩减成本了,但是在这个过程中要跟人事部门沟通,因为有可能会影响人们出差的积极性。”

航司自主定价:下一颗“定时炸弹”?

自从2017年12月,民航局进一步放开航线定价后,已有超过1000条航线拥有定价自主权。按规定,每条航线每航季公布运价上调幅度累计不得超过10%,每家航空公司每航季上调票价的航线原则上也不能超过本企业上航季运营实行市场调节价航线总数的15%。

这样会造成差旅成本压力的进一步上升吗?

高思伟认为:“票价改革的结果是‘旺季更贵,淡季更便宜’。有可能会造成差旅成本上升,但更多的是激发企业去优化差旅政策。比如,一家公司一年有1000万差旅费花在京沪航线,现在价格涨了10%,如果所有人还是照常往返,那么花费就涨了10%,但如果他们周一早上不出差,选择周二出发的话,就可以节省10%,这样一年下来可以省100万,但问题是,选择周二出差会不会对生意有影响呢?这里面要掂量的东西就更多了。”

对于“淡季更淡”,陈东辉讲了一件发生在自己身上的事,他说:“2018年下半年的一次出差过程中,我从北京飞回广州,在周二提前预订周六早上7点的回程航班,当时订的时候,最便宜的价格是1370元,6.5折,不含税。到了周五晚上,我再看票价的时候,发现所有价格都变成800多元了。这种无规律的调价现象,势必会给企业差旅管理带来新的挑战。”

所以,本质上“放开定价”是一种更符合市场经济的举措,民航业市场化较为成熟的国家比如美国,同一条航线经济舱最高票价跟最低票价可能相差10倍。价格杠杆将发挥更大作用。

在这种情况下,企业将会特别重视“提前预订”。高思伟说:“举个例子,出差的话周一早上和周五晚上是高峰,这两个时间的机票更贵,其他时间更便宜,所以促使企业会提前预订。按照我们的数据,国内票提前7-14天预订最优惠。”

对于TMC行业来说,2019年将是一个调整年:一方面,TMC自身需要降本增效,另一方面需要加大技术方面的投入,帮助企业客户建立人事信息同步、差旅政策、出差申请、审批、全产品预定、数据推送、在线对账等差旅管理全流程。黄亮认为:“不是客户不愿意付费,而是长期以来这个行业没有变革,提供的同质化服务得不到客户认可。”

业内人士:整体出行疲软形势基本确定

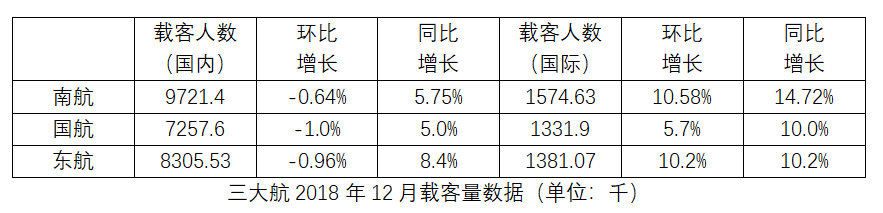

对于2019年的因公出行态势,几位TMC高管均表示“还是有信心的”。整体出行方面,三大航空公司的官网数据显示:

从南航、国航、东航2018年上半年的财报来看,三大航空公司的国内和国际客运收入均实现两位数的同比增长。

2018年12月,三大航空公司的国内载客量均出现一波颓势,环比均下降,不过在2019年1月有所回温,国内载客量环比再次呈增长态势。“说明很大程度上,还是受12月传统淡季的影响。”业内相关人士称。

某航司市场部总经理则认为2019年形势不会好,“2018年暑期7月初,全民航收益水平下降,8月份因为很多地方政府强制公务员休假,市场有所回升。十一黄金周旅客量同比增长8.3%,远远低于一二季度的11.6%和13.2%。其次,全民航旅客量12%的增幅,其中前十大机场增幅超过10%的只有一个,前二十大机场增幅超过10%的只有三个。所以,大量的旅客增长来自于三线市场。三四线市场的竞争将加剧。”

环球旅讯一位评论员则给出一个预测模型:“我们可以从今年春节期间的电影票房和观影人次看个人消费意愿,观影人次同比下降,票房微涨。再看民航局公布的春运黄金周和新年前20天数据,整个出行需求疲软可以基本确定了,个人消费需求增速放缓已成共识。”

值得一提的是,该评论员还提到,“在整体旅客量的比例中,商务出行的占比在逐年下降。”这是否意味着:接下来因公出行将迎来真正的颓势?

评论

游客

2019-02-25

TMC要想提高毛利水平,就应该用服务证明自己区别于一般代理商的价值

游客

2019-02-25

一句话,穷惯了,另外,没信任。

游客

2019-02-25

企业客户差旅管理刚进入1.0版本,很快就会像中国当年推行航空电子机票一样迅速的意识到1.0版本的瓶颈,进入乐意为价值付费的2.0-3.0阶段。

游客

2019-02-25

我认为中国的TMC和代理没什么差别,即使国外四大也是如此,但对于国外高端客户人家是有服务和解决方案的。

全部回复

逃离头等舱:因公出行遇冷,差旅管理公司如何破局?

游客

2019-02-25

TMC要想提高毛利水平,就应该用服务证明自己区别于一般代理商的价值

游客

2019-02-25

一句话,穷惯了,另外,没信任。

游客

2019-02-25

企业客户差旅管理刚进入1.0版本,很快就会像中国当年推行航空电子机票一样迅速的意识到1.0版本的瓶颈,进入乐意为价值付费的2.0-3.0阶段。

游客

2019-02-25

我认为中国的TMC和代理没什么差别,即使国外四大也是如此,但对于国外高端客户人家是有服务和解决方案的。