【环球旅讯】8月22日,Expedia和Travelocity联合发布的一条不起眼的消息让业界人士们瞪大了眼睛:Travelocity宣布其在北美地区网站的技术平台将由Expedia提供支持,同时Expedia将为Travelocity提供库存供应和客户服务。在此协议生效后,Travelocity将专注于品牌和营销推广方面。换句简单的话说,Travelocity将把自己的技术支持、产品供应和客户服务全部交给Expedia这个昔日最大的竞争对手来做,而自己只做营销了。从去年开始陆续抛售核心资产以来,Travelocity这个昔日的OTA霸主如今也只剩下了一口气。正如PhoCusWright前任CEO Philip Wolf在此消息宣布后评论道:“Travelocity已经缴枪投降,这标志着一个时代的结束。“

Travelocity的吉祥物“漫游的侏儒”参加在公司总部举行的成立16周年庆典

那Travelocity又何以会走向衰败呢?

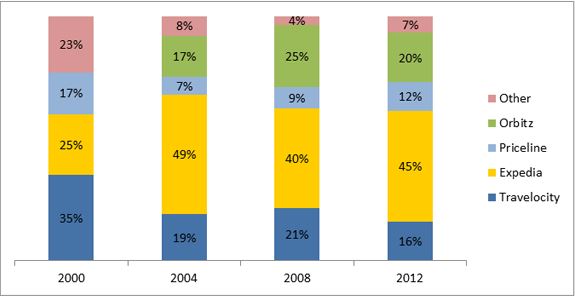

我们先从Travelocity的历史谈起,说Travelocity是昔日的OTA霸主毫不为过: Travelocity由全球第一家GDS Sabre于1996年发起成立,是全球第一家实现在线实时机票预订的旅游网站; 1999年,Sabre收购当时全球第三大的在线预订网站Preview Travel,并将之与Travelocity合并后上市,重组后的公司在2000年占了美国在线旅游市场约35%的市场份额(见图一);此后该公司展开了大手笔的收购,并通过并购和合资方式相继进入了欧洲、日本、东南亚市场;2006年12月TPG Capital和Silver Lake Partners以45亿美元收购Sabre,Sabre的控股股东美国航空公司(American Airlines)退出,Sabre和Travelocity完成退市,成为了私人公司。

Travelocity发展的17年也是全球在线旅游行业从萌芽走向高度竞争的阶段,他们之所以从兴盛走向衰败,固然受到了行业环境急剧变化的影响,包括供应商直销、酒店点评和垂直搜索网站的兴盛、移动应用的迅速崛起等因素,但Travelocity自身在并购上的败笔、面对市场环境的变化应对迟缓等因素可以说是他们落到今天窘境的主因所在。

第一:疯狂的投资并购将Travelocity拖入困境

正如Philip Wolf所评论道,“收购并不能给你在今天的市场环境中带来成功,Travelocity就是一个很好的例证。”Travelocity从成立之初就将并购作为拉动增长的重要战略。收购Preview Travel之后,Travelocity在美国在线旅游市场的份额高于当时的第二名Expedia(2000年两者的市场份额分别为35%和25%)10个百分点,Travelocity的网站流量也比Expedia高50%。但双方的整合并没有取得预期的协同效应,仅仅几年之后,Expedia在美国市场已经将Travelocity远远抛在了身后,2004年Expedia和Travelocity的市场份额分别为49%和19%。

图一:2000-2012年美国OTA市场份额变化(以预订量计) 来源:PhoCusWright

Travelocity还是第一家进入亚洲市场的美国OTA。2001年8月,该公司与新航、国泰航空、长荣航空、华航等11家亚洲航空公司以及GDS运营商 Abacus成立了合资的Zuji.com;2002年3月,Travelocity与全日空、日本航空及其他15家国际航空公司在日本成立了一家在线预订网站Tabini ;2009年8月,Travelocity收购印度酒店预订网站Travelguru。但最终这几次投资和收购全部无疾而终,Zuji.com在2012年低价卖给了澳洲的OTA Webjet, Travelguru又转卖给了印度另外一家OTA Yatra, Tabini也已经于2005年停止运营。

2002年,Travelocity收购度假产品预订网站Site 59,后者的CEO Michelle Peluso 在2003年被任命为Travelocity的CEO, 在她的带领下,Travelocity展开了疯狂的收购,其中尤以5.77亿英镑的天价收购英国OTA Lastminute.com为盛(详见图二)。但迄今为止,除了Lastminute.com勉强可以在英国OTA流量方面排名第三以外,其他网站都已经没有太多影响力,甚或销声匿迹。

来源:根据互联网资料整理

Travelocity自身也成为了天价收购的受害者。在2006年被TPG Capital和Silver Lake Partners以45亿美元收购后,削减成本也一直是Sabre和Travelocity管理团队的首要任务,以偿还投资者利用杠杆收购的大举借贷。Sabre的高级担保和高级未担保职务目前仍高达39亿美元,杠杆指数(债务与股东权益的比例)高达5-6倍。虽然Sabre凭借其丰富的产品线和强大的技术实力仍然在旅游分销、航空公司和酒店解决方案领域占有重要的市场地位,但他们也面临着Amadeus和航空公司直连的巨大竞争压力。

可以说,正是天价的收购、失败的整合计划让Travelocity千疮百孔,管理团队也是忙着四处灭火。Travelocity在过去十年间相继进入了加拿大、英国、法国、德国、西班牙、意大利、北欧、澳大利亚、新西兰、日本、东南亚、印度、厄瓜多尔、乌拉圭等国家的市场,目前除了欧洲和澳洲的业务仍然在继续运营外,在亚洲市场已经全线退出,在南美洲市场也是远远不敌Booking.com和其他当地品牌。而同样是在过去的十年,Priceline对于Active Hotels、Booking.com和Agoda低调的收购和成功的整合,令他们实现了在国际市场高速的增长,并一举超越Expedia,成为全球收入和市值最高的OTA。

第二:Travelocity的管理团队面对市场环境的变化应对迟缓

正如Philip Wolf所评论道,“Travelocity的领导团队不能适应今天的市场环境和商业模式的变化,这一天早晚要到来!”由于其股东背景的关系(美国航空公司当时是全球最大的航空公司,Sabre是全球最大的GDS),Travelocity初期非常专注于机票业务。但由于从本世纪初,全球主要航空公司开始削减机票佣金的趋势持续压低了机票业务的利润率,航空公司对网站直销业务的大举推进也让以机票业务为核心的OTA感受到了压力。但相比其主要竞争对手,Travelocity的转型来得太慢。源于微软的Expedia从2000年开始将酒店业务作为了突破的重点,他们开发出了全球首个酒店预付预订平台,并先后将Travelscape、VacationSpot、Hotels.com和Hotwire等酒店预订网站收入囊中,极大地支持了其酒店业务的发展,其市场份额从2002年开始全面超越Travelocity。而Travelocity在日本、东南亚所投资的Tabini和Zuji,由于其股东背景(日本和亚洲主要的航空公司)的关系,也非常专注于机票业务。Lastminute.com的核心业务同样是专注于机票产品。

相对于机票业务,OTA对于酒店供应商拥有更强的议价能力,因而也可以获取更高的利润率。同时,由于酒店业务本身不需要建立复杂的供应商授权、运营和结算体系,非常易于进行国际化市场的扩张。而Priceline旗下的Booking.com和Agoda由于高度专注于酒店业务,极大地推动了他们在欧洲以及中东、亚洲、南美洲、非洲等新兴市场的高速扩张,从而将Priceline送上了全球OTA老大的宝座。而由美国六大航空公司(美联航、美国航空、大陆航空、达美航空、西北航空、合众国航空)发起成立的Orbitz也从2009年开始将重心转向了酒店业务,其酒店收入在今年第二季度实现同比增长了40%。相对而言,Travelocity在酒店业务方面没有取得任何实质性的突破,还是死守着机票业务不放。

不仅仅是在产品方向上的策略失误,Travelocity近年来在技术升级、新产品开发、用户体验提升等方面同样是乏善可陈,而Priceline的反向竞价模式、Expedia的动态打包技术、Booking.com的SEO和SEM优化在业界都是独树一帜。Travelocity网站流量的大幅下滑(详见图三)也是对他们技术和产品创新滞后的最好例证。

由图三可以看出,以TripAdvisor、Kayak等为代表的旅游媒体和搜索引擎网站的迅速崛起给传统的OTA构成了相当大的威胁,除Priceline之外,其他主要OTA包括Expedia、Orbitz和Travelocity的流量都经历了大幅度的下滑,这些OTA们本身的一大块媒体业务收入也被TripAdvisor这类网站抢走。据Sabre方面称:“2011年,Travelocity的交易收入以及非交易类总收入分别下降了3100万和1500万美元,导致上述两个结果的原因分别是竞争压力的增大和媒体业务收入的下降。” 而Susquehanna Financial Group 的分析师Brian Nowak 认为Travelocity的网站转化率也远低于竞争对手,这也削弱了他们在Google付费搜索的竞价方面的竞争力,并进一步拉高了客户获得成本。

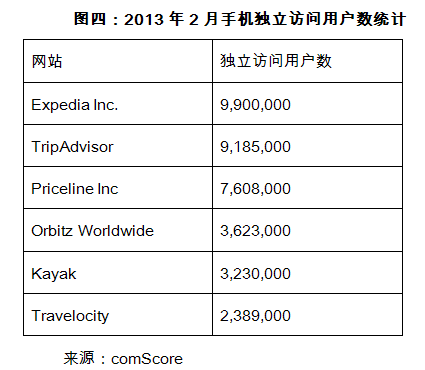

而移动应用创新的日新月异以及HotelTonight、Room 77、Hipmunk等新生代旅游预订和搜索网站和APP的崛起则加快了Travelocity下滑的速度。由图四可以看出,Travelocity在手机访问用户数方面已经远远落后于主要的竞争对手。

冰冻三尺,非一日之寒。自从Michelle Peluso 2009年从Travelocity CEO的位置上离职后,短短的四年间,这家公司又历经了两任CEO,管理层的频繁更替让Travelocity无从保证长期战略的执行。为了准备上市,Sabre一直在变卖旗下的不良资产,隶属于Travelocity的租车业务Holiday Autos和差旅业务Travelocity Business已经被出售,下一个轮到的或许就是Travelocity,如果他们还有值钱东西可卖的话。

作为此交易最大的赢家,Expedia不但消灭了一个竞争对手,而且吸纳Travelocity的预定量将使得他们的总预定量超越Priceline集团(两家公司今年第二季度预订量都约为101亿美元,预计Travelocity的全年预定量约40亿美元),这无疑有助于提升Expedia对供应商的议价能力。但Expedia丝毫没有机会轻松,TripAdvisor的强势发展以及他们进入垂直搜索领域的战略正在改变着流量转化的规则,Booking.com对美国市场的大举进攻已经让Expedia感受到了一丝丝的寒气,当然还有Google这个让所有人都高度警惕的对手,在线旅游业竞争的主战场已经从预订端上移到了流量的入口争夺战,那就是移动端和媒体平台。

对于Travelocity来说,虽然还是作为独立的品牌运营,但事实上将沦为Expedia的一个按劳取酬(performance-based)的营销渠道,更何况他们还要面对财大气粗的Priceline和Expedia(这两家公司2012年的在线营销费用分别是13亿和8.7亿美元)的竞争。

Travelocity已经半截身子入土,他们的故事在很多失败的公司身上都可以找到相似的影子,但历史却总是不断地在重演。

别了,Travelocity!

评论

暂无评论

全部回复

Travelocity——昔日的OTA霸主何以走向衰败