2022,旅游人可谓是度过了自疫情以来最艰难的一年,不仅是因为客流下降导致收入减少,同时大量资本的撤离,意味着融不到资的旅游企业失去了坚强的后盾,有些企业甚至可以用饔飧不继来形容。

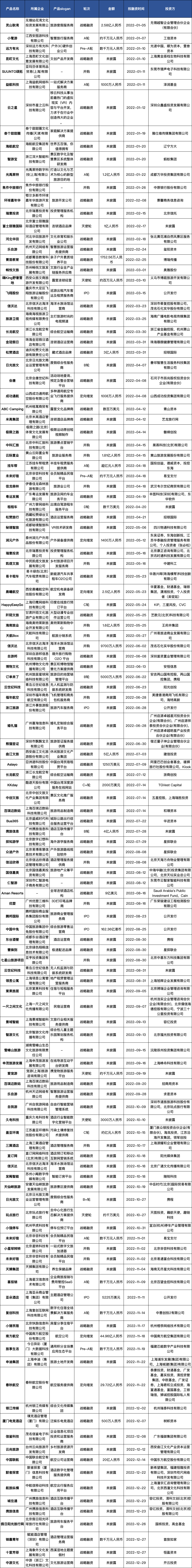

在企查查上搜索与旅游行业相关的投融资事件,2022年国内仅有126起与旅游企业相关的投融资事件。在另一个平台——IT桔子上,只收录了31家旅游企业获得融资。

2022年旅游行业投融资事件总览(数据来源:企查查)

海择资本创始人罗海资这样说道:“旅游公司如果能在疫情期间活下来,那么它就能拿到融资。相反,拿不到融资的,大多都已经死了。”

但如今,在国内宣布新冠病毒“乙类乙管”后,疫情渐渐步入尾声,旅游业的发展迎来了转折点。今年春节,随着运力恢复,游客“阳康”,多地目的地和酒店终于迎来游客的“报复式消费”。与此同时,在2月15日国内旅游社区马蜂窝宣布时隔近4年后再度获得融资。种种利好消息叠加,是否意味着资本会重新将关注点转移到旅游业上?

01

最难一年有哪些旅游企业获得了融资

2022年获得融资的企业数量并不多,但若统计自疫情以来2020年-2022年的国内旅游投融资情况,实际上投融资事件呈现每年逐增的趋势:企查查的数据显示,三年来国内旅游行业投融资事件分别为94起、95起以及126起。

其中,大部分获得融资的是早期项目或初次融资,根据企查查的数据,超过一半的企业获得的是战略投资或种子轮/天使轮投资,比如玩点旅行、视旅科技、小鹭旅行、云尚旅游以及松赞酒店等。

也有不少获得融资的企业为“老面孔”,例如在2022年分别获得两轮融资的日光文旅,最早于2018年就完成了A轮融资;专注于住宿产业互联网的服务商订单来了在2022年完成了B轮融资,此前已经获得了7轮融资;此前完成了6轮融资的携旅,在2022年也完成了新一轮融资。

但毫无疑问,相较于10年前国内旅游资本市场的万马奔腾,如今大部分投资人不爱旅游业或许已成为行业的共识。根据IT桔子的数据,自2016年起,国内旅游行业的投融资事件数量便震荡下滑。

此外,从获得融资的金额来看,2022年旅游行业的融资额明显低于往年的水平。从企查查的数据来看,除去IPO以及已上市企业的定向增发外,2022年只有12家旅游企业披露了具体的融资金额,其中融资金额最多的为曲江文旅,其于去年7月获得建信信托5亿元的战略投资;其次为携旅与松赞酒店,分别获得4亿元及3亿元融资。

不过,即便是在资本寒冬下,国内仍有三家企业完成了IPO,分别是在国内新三板挂牌、有国资背景的浙江旅游,赴港交所二次上市的免税巨头中国中免,以及在美股IPO的亚朵。

跳出内地市场,由于全球各国及地区更早的开放,全球资本较国内资本稍为活跃,但总体也呈现下滑的趋势。

根据数据分析机构GlobalData的数据,2022年全球旅游业共宣布了1006笔交易,其中包括企业并购以及PE/VC的投资等,这个数字较2021年的1041笔下降了3.4%。

该机构的首席分析师Aurojyoti Bose则将交易数的下滑归纳为两个原因:一是因地缘政治紧张局势,包括俄乌战争等冲突;二则是全球经济在2022年面临着巨大的挑战。这使得全球旅游业,特别是部分关键市场的投融资节奏有所放缓。

该机构给出的数据显示,美国作为去年全球旅游业发生投融资事件最多的市场,在2022年的产生的投融资事件也较2021年的水平下降了2.8%,同样呈下降趋势的还有印度、澳大利亚以及西班牙等市场。相反地,也有部分国家的投融资事件较上一年增加,包括英国、德国、法国和日本在内。

具体至个别案例,从东亚以及东南亚出发,我们可以看到来自中国台湾、专注于在线旅游的KKday以及深耕于民宿租赁的AsiaYo分别在2022年获得了2000万美元以及1250万美元的融资;有着“印尼版携程”之称的Traveloka也在去年获得了3亿美元的投资。

若将目光放得更远,从亚洲其他地区来看,根据IT桔子的数据,包括来自沙特阿拉伯的旅游服务提供商Almosafe,阿联酋的酒店品牌Silkhaus,印度的度假别墅租赁服务商StayVista、OTA平台HappyEasyGo、B2B商旅管理SaaS平台Itilite Technologies以及以色列的住宿用户管理系统服务平台Duve皆在2022年获得了融资。

而在北美地区,颠覆当地旅游行业的明星旅游科技公司Hopper在去年也累积获得超过1亿美元的融资。除此之外,在邮轮、短租、商旅等领域也有企业融资额超过1亿美元,例如Virgin Voyages、AvantStay以及TripActions等。

02

大疫三年旅游投资逻辑变了吗

实际上,不单单只是旅游行业出现融资难的问题。

鸥翎投资的创始人江天一对环球旅讯表示,由于国内疫情反复以及美联储接连加息等影响使得国际金融环境的波动,大部分行业在2022年的融资都相对困难;与此同时,即便缺钱,有些企业也不愿意融资。

在江天一看来,包括旅游、出行行业在内的部分头部企业在疫情前获评较高的估值,但疫情重构了企业估值的体系,并且使得金融环境收缩,优质企业如果想要拿到融资就意味着要对自身的估值进行打折,这往往也是企业不愿意的。

与此同时,疫情之后整个资本市场的流动性变得更差。疫情前投资人普遍对旅游企业看好,愿意投资有增长潜力的公司。但疫情重创旅游业后,投资人不仅更为谨慎,在介入时也会更加看重企业当下的现金流以及盈利情况。这是江天一明显感受到旅游投资逻辑的另一大变化。

因此,2022年旅游行业的投融资节奏变得十分缓慢。但对于大部分中小企业,特别是初创公司,融资还是一个刚性需求,融不到资就意味着企业将直接面临生死存亡的关头。

那么在VC/PE对旅游行业的态度今非昔比的情况下,谁是旅游企业的救命稻草?

作为海择资本创始人、有近10年旅游行业投资收购与尽责审核经验的罗海资指出,纵观全球,在疫情后有更多国家资本介入了旅游行业。在Traveloka的最新一次融资中,投资方就包括了印尼投资局。在2022年中旬,法国国家投资银行也投资了法国本土旅游企业Mobee Travel,一个专注于打造无障碍旅游的服务平台。

在罗海资看来,部分国家资本不愿意看到有潜力的企业因受疫情或经济危机的冲击而被扼杀在摇篮之中,所以更多以一种扶持的态度,采用股权投资或债权投资的方式投资有潜力但规模较小的企业或初创公司。

除了国家资本外,行业龙头企业在投融资圈中发挥的作用也不能忽视。特别是在疫情爆发、VC/PE投资热潮退去后,携程、同程旅行、飞猪等OTA更是加快了在国内旅游资本市场的布局。

例如,携程在2022年先后参与投资订单来了、东谷酒管以及日光旅文等旅游企业,分别在目的地营销及酒店PMS、酒店管理以及度假领域加强布局,而携程董事局主席梁建章还在2022环球旅讯峰会上透露携程投资了日本当地一家商旅服务公司。

同程旅行除了在去年完成收购上海美豪商业管理有限公司外,更是在12月底宣布了收购同程国旅等多个投资或并购项目。对此,同程此前也对外解释称,通过上述投资同程能够进入上下游供应链业务,从而涉足旅游相关业务的整个生态系统。

此外,国内OTA领域的另一大巨头飞猪自2021年战略投资道旅、倍斯特和小猪民宿后,也在2022年初投资租租车,与其达成战略合作伙伴关系,以此来夯实平台的供应链能力。

实际上,不仅国内出现了这种趋势,全球旅游巨头Booking Holdings在2021年年底也宣布收购酒店分销商Getaroom和欧洲机票业务合作伙伴Etraveli,耗资约30亿美元;美国运通商旅也在2021年11月完成了对全球数字化差旅管理公司易信达的收购。

这个现象在酒店领域更为突出,例如在2021年黑石联手喜达屋资本收购了美国长住酒店(Extended Stay America),涉及金额约60亿美元;同年凯悦也以21亿美元收购旅游度假村连锁运营商Apple Leisure Group;此外,希尔顿在同年以14亿美元收购度假村运营商Diamond Resorts。

这不仅体现了旅游行业投资逻辑逐渐由财务投资向产业/战略投资转变,环球旅讯CEO李超也曾在2022环球旅讯峰会的演讲上提到,这些细分领域的分销商凭借其专业的产品聚合能力和分销能力已经证明了其市场价值,未来特别是在供应链整合有所建树的企业将会继续成为巨头们关注、投资的对象。

03

To C or To B?谁更受资本青睐

除了投资逻辑发生了明显变化,相比起疫情前,当下旅游投资的方向似乎更加明显地偏爱To B类企业。

以去年拿到融资的旅游企业为例,携旅的产品是酒店数智化客户运营Saas服务平台,小鹭游则主要向景区提供数字化导览、智能出行及智能景区SaaS管理系统等服务,而订单来了也是向酒店、民宿以及目的地等提供PMS系统或SaaS服务。

旅游圈这股To B融资的热潮已经持续了将近六年之久。

“目前中国的旅游出行行业版图已经比较确定,包括携程系、美团系以及飞猪系各占半壁江山。倘若没有新的巨头介入,基本旅游To C的市场格局不会改变,这就意味着朝C端创业不会有太大的机会。”罗海资说道。

不仅是巨头夹击,江天一认为,To C旅游企业当下面临的主要问题是由于在线旅游行业发展成熟后,用户拉新成本过高,即便能看到商业价值,在融资变得困难的背景下,没有更多的钱去支持企业获取新用户,最终只能进入死胡同。

但在江天一看来,To B类企业也并不是永恒的受宠儿。“有一段时间VC会特别偏向To B,但如果你仔细观察,在美国上市的To B企业、尤其是SaaS公司,市值都普遍较上一年的水平下降了超过50%。”

对此,罗海资也深有体会。他提到,相对于现有存量的、发展较为成熟的旅游To C企业,旅游To B行业由于普遍企业规模小,抗风险能力差,疫情下很多企业大量裁员,甚至有倒闭的风险。

实际上,没有永恒的投资主题,以同程旅行为例,在去年其众多投资项目中,既有To C类,也有To B类。

在同程旅行副总裁、投资负责人陈晓蓉看来,无论是To B还是To C,都是在同一条旅游产业链上,关系紧密。To B类的企业,比如他们所服务的酒旅企业,最终对接的仍然是C端用户;而To C企业的相互竞争以及产业结构升级等因素,也促进To B企业为其提供产品,从而改善经营效率。

“To B企业的增长较为缓慢,而且天花板比较低;To C项目更容易爆发,但也意味着更加残酷的竞争。”陈晓蓉说道。

04

元宇宙,数字藏品,露营...

旅游业下一个风口在哪

纵览2022年,虽然旅游行业受挫,但新概念、新风口层出不穷,无论是因冬奥出圈的冰雪游,抑或是虚实结合的元宇宙,还是沉淀许久终于因周边游而爆火的露营等。但仔细观察,这些新概念能在2022年融到资的极为少数。

资本之所以反响平平,江天一认为有两个方面的原因。

一方面,像冰雪游、露营等业务模式较为清楚的概念,其天花板往往相对较低,市场过于分散,又或者行业处于早期状态,仅凭单薄的盈利与现金流在如今的资本寒冬下是无法获得投资人关注的。

另一方面,像元宇宙以及数字藏品等热门概念,这些风口虽然天花板很高,市场可以做得很大,但同时也伴随着极大的不确定性。当下真正能够将这类超前的概念、产品讲清楚的人并不多,因此资本也正在谨慎观望。

陈晓蓉也表示,企业能否被投资取决于其商业模式是否能够持久,其商业壁垒够不够高。对于上述的一些新概念,目前整个市场还尚未能摸透其产业形态与盈利模式,而同程旅行还是比较关注商业壁垒高、生命周期长的项目。

那么,当下旅游业应该重点关注哪些投资方向?

毫无疑问,疫情重创了全球旅游产业供应链,部分地区甚至出现了供应链断层的现象。上述提到巨头们会继续瞄准供应链整合、优化方向,而罗海资也同意这个观点,特别是旅游供应链的重构与创新、如何实现供应端与需求端之间的有效连接将会成为未来旅游资本市场的一大风向标。

罗海资还提到,旅游行业在后疫情时代将持续面临用工荒、缺工等问题,由此将进一步推进旅游行业的数字化、智能化进程,以降低用工成本也会成为一大趋势。

但陈晓蓉则认为,在旅游行业细分领域,如景区、目的地等,数字化还不是首当重要的方向。“目前国内大部分目的地仍处于产品同质化的阶段,后续企业或许更应专注于目的地产品的品质提升和内容创新。”

特别是自疫情以来,周边游、短途游的兴起,使得目的地体验和活动受到用户青睐,也有更多资本注入。据统计,包括Klook,GetYourGuide以及KKDay等专注于目的地体验活动的公司自疫情以来也获得了不少融资,合计融资额超过9亿美元。

而在大住宿方面,疫情培养了用户更偏向短租类产品的喜好,这一领域的投融资活动也异常活跃。从长期趋势来看,根据数据库公司Crunchbase的数据显示,在过去十年间,短租领域共记录了135次融资事件,总金额约23亿美元,或许2023年短租市场也有机会继续成为热门赛道。

回到投资的本质上,在江天一看来,能够受到投资人持续关注并使其付诸行动的,一定是天花板高、可持续、市场容量大的项目。特别是在当下资本容忍度较低,未来资本形势尚未明朗的前提下,企业能否保持一定的利润和现金流将会是投资人重点关注的因素。

评论

暂无评论

全部回复

复苏开启之后,VC重回旅游业了吗? | 重启