旅游消费已彻底告别整齐划一的浪潮,进入品质与体验决胜的时代。下沉市场的跨境旅游意愿、年轻人对圈层归属的渴求、中产家庭对文化场景的挑剔,共同构成多元的休闲旅游需求。环球旅讯联合专业洞察机构数字100,基于对2025Q2中国旅游消费趋势的深度调研,发布了《2025Q2中国旅游消费趋势洞察报告》,为您呈现我们在调研中的发现。(点击查看完整版报告)

调研样本说明

调研时间:2025.5.30-2025.6.6

调研样本数:n=3000

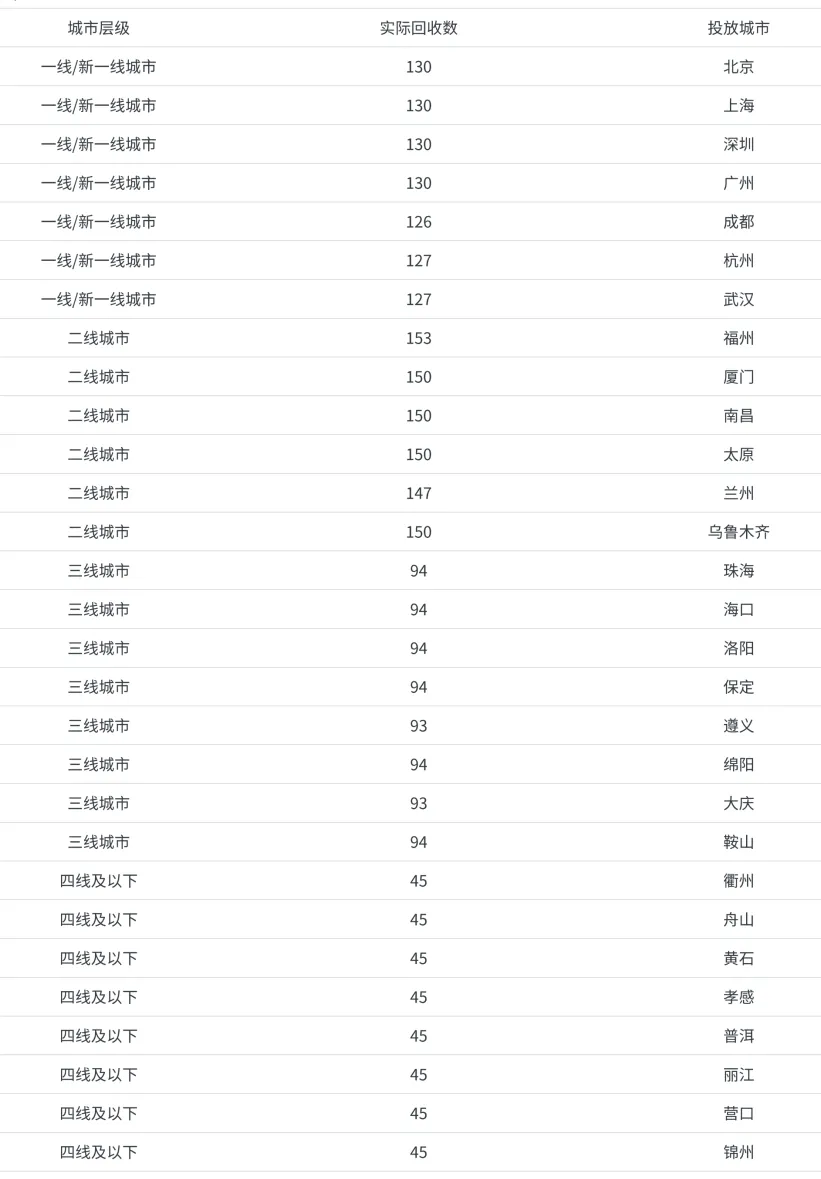

样本分布:

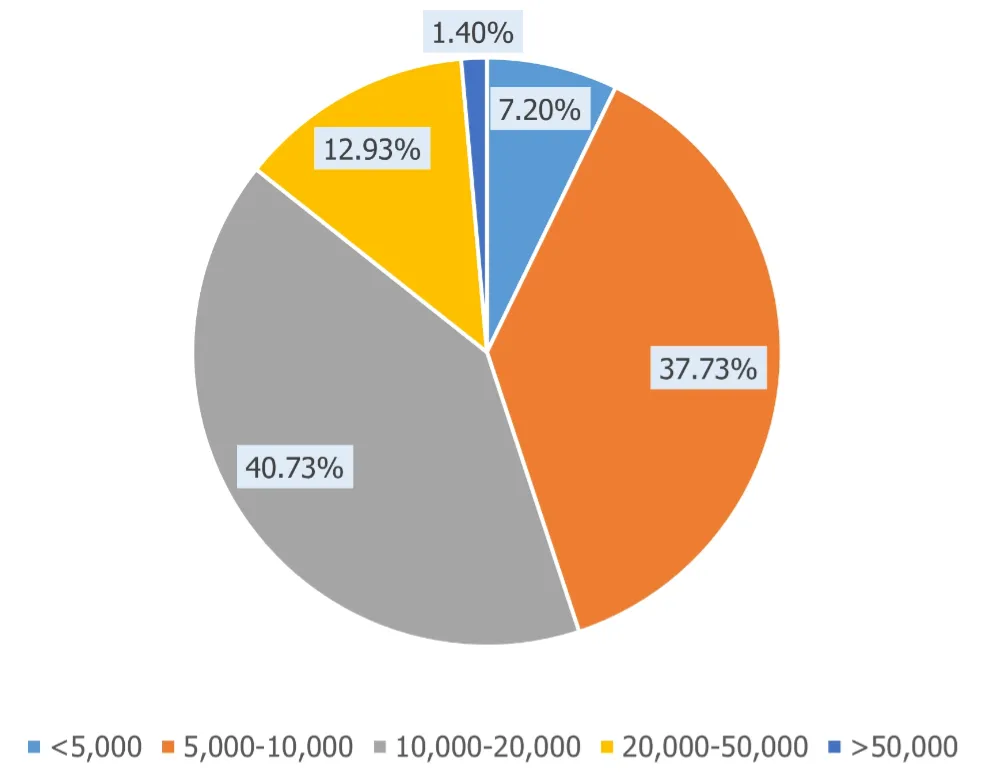

根据国家统计局《2024年居民收入和消费支出情况》,2024年,全国居民人均可支配收入41314元,即月均可支配收入为3442.8元。本次调研面向全国各线城市的泛人群进行调研,超过90%的调研样本的月均可支配收入大于5000元,超出了中国居民的平均水平,是旅游消费的主要群体。

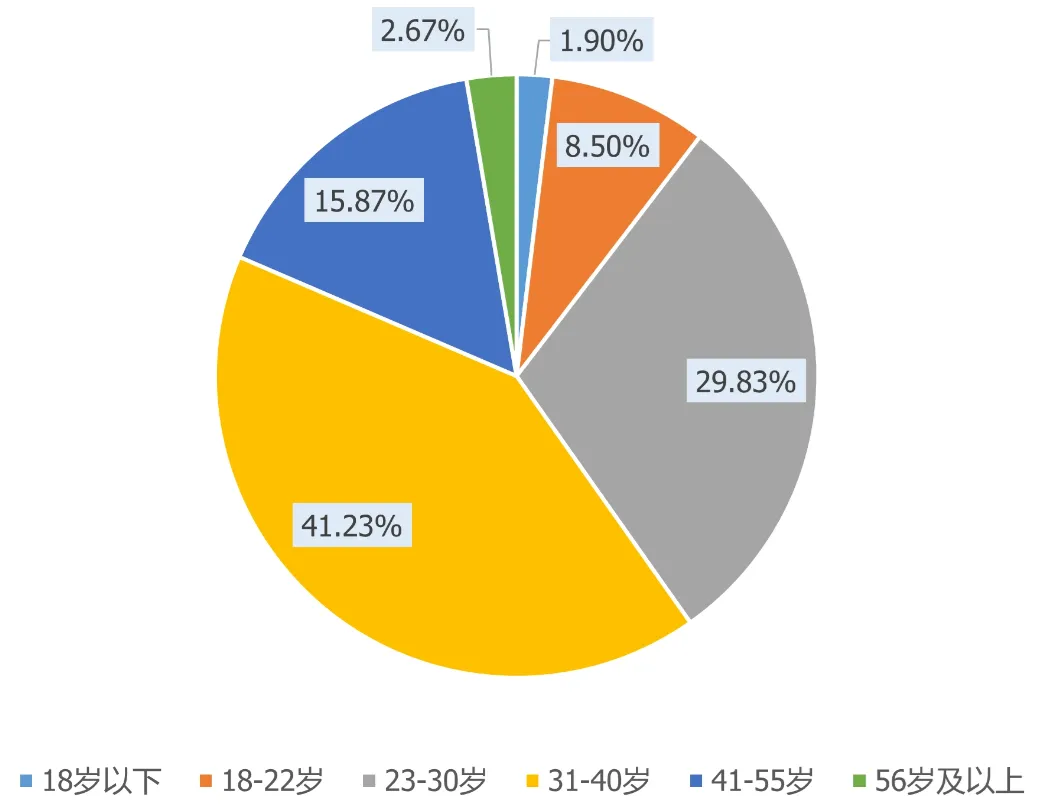

年龄分布

月均可支配收入(人民币)分布

城市分布:参考各线城市在全国旅游消费的占比估算,一线/新一线城市、二线城市、三线城市、四线及以下城市分别按照30%、30%、25%、15%的比例进行问卷投放(各线城市划分按照公开数据整理,根据标准不同,差异较大,下表中各城市所属层级仅供参考)。

省内周边游、国内跨省游与长短线出境游

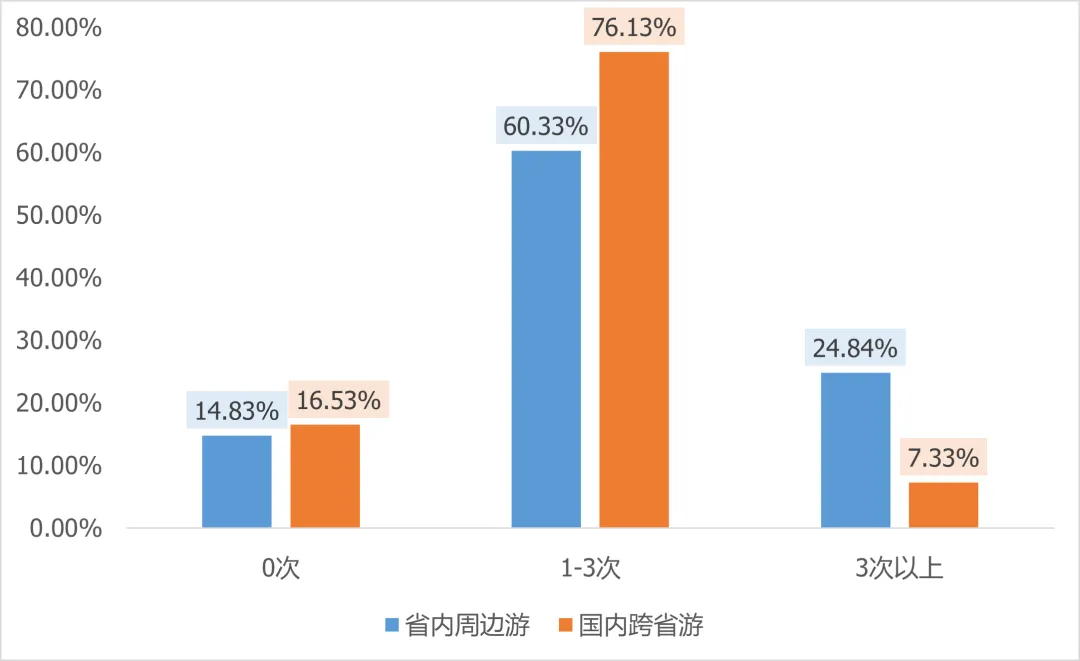

无论是省内周边游还是国内跨省游,绝大多数人(省内85.17%, 跨省83.47%)在Q1都有出游经历(1次及以上)。这与出境游的低参与度形成鲜明对比。

国内跨省游的参与度(83.47%)接近省内周边游(85.17%),且1-3次的出行频次占比(76.13%)远超其他所有选项,这表明消费者在条件允许时,更倾向于探索更远的目的地。(点击查看完整版报告)

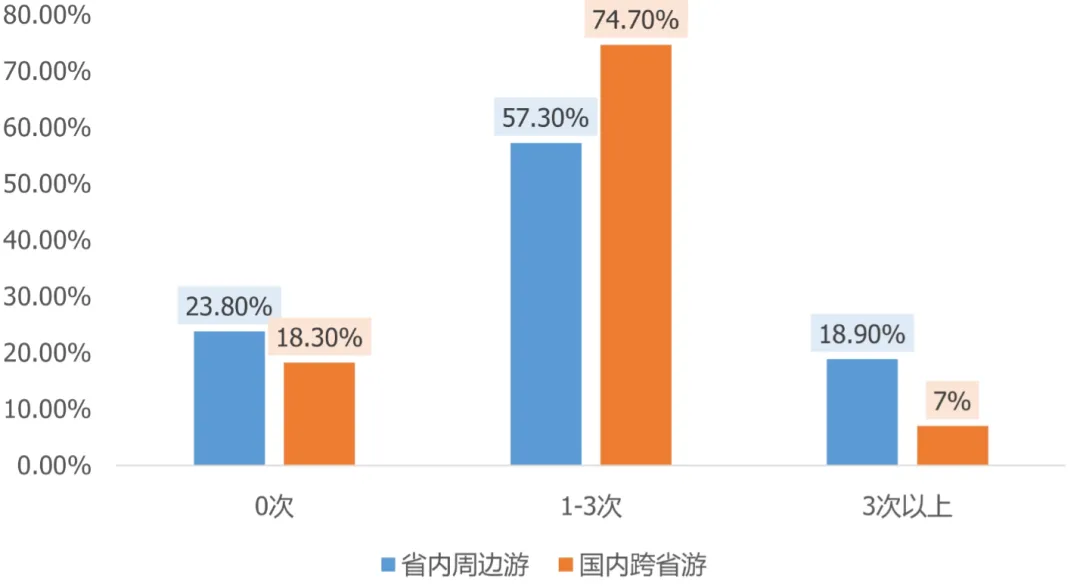

您在2025年Q1的旅行情况是怎样的?(省内周边游VS国内跨省游)

省内周边游在高频次(3次以上) 出行上表现突出(24.84%),远高于跨省游的7.33%。这说明短途、灵活的周边游是满足日常休闲需求的重要方式,特别是在周末或小长假期间。在有出境游的人群中,绝大多数(短线25.40%, 长线16.80%)只进行了1-2次旅行。高频次(2次以上)出境游的比例极低(均不足3%)。

您在2025年Q1的旅行情况是怎样的?(短线出境游VS长线出境游)

暑期呈现"短途高频"的消费特征

6-9月,短途高频化成为主流。省内游1-3次占比57.3%,跨省游同频次达74.7%。

省内周边游的1-3次出行成为主流选择,这既反映了高铁网络完善带来的交通便利性提升,也体现出在可支配收入增速放缓背景下,消费者更倾向选择时间成本和经济成本双低的短途旅行方式。值得注意的是,仍有23.8%的受访者选择不出行。

您在6-9月的旅行计划是怎样的?(省内周边游 vs 国内跨省游)

出境旅游方面,长线出境游"零计划"比例高达78.43%,计划进行1-2次短线出境游的群体占比27.1%。(点击查看完整版报告)

您在6-9月的旅行计划是怎样的?(短线出境游 vs 长线出境游)

旅行方式选择

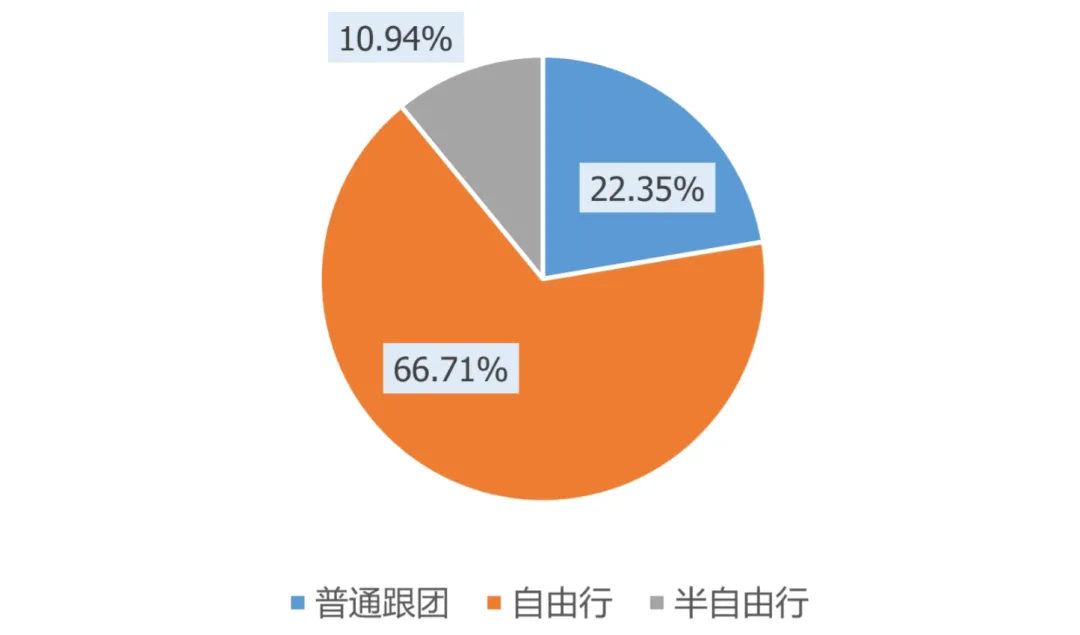

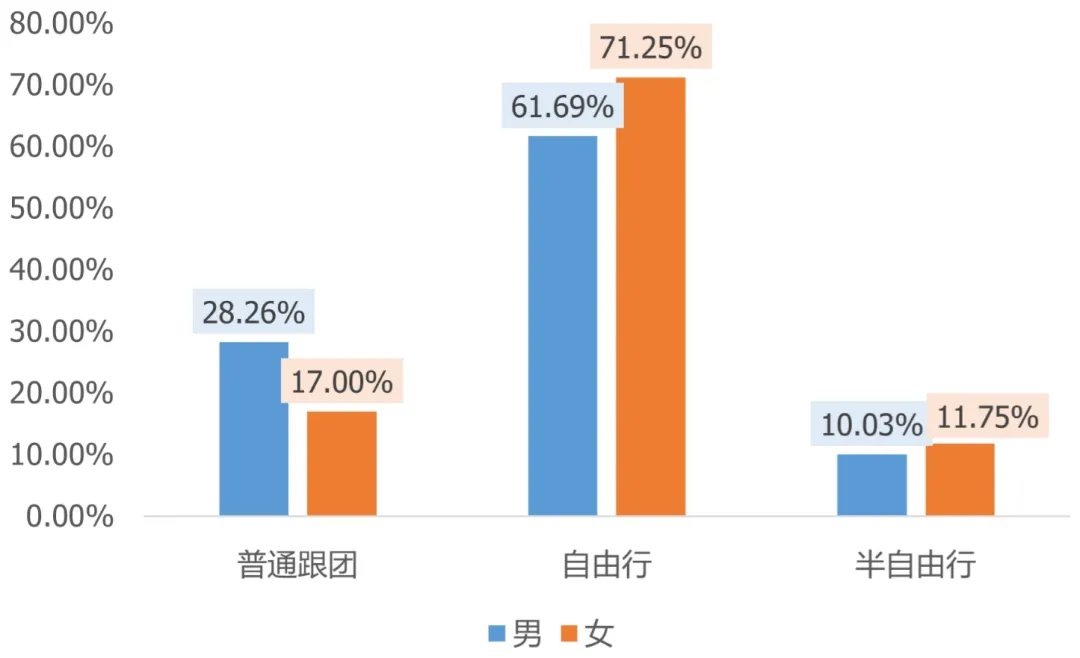

在旅行方式上呈现 "自由行为主、群体差异显著" 的特征。整体上,66.71% 消费者首选自由行,远超跟团(22.35%)和半自由行(10.94%)。细分群体差异如下:

您在省内周边游时,倾向于选择哪种出行方式?

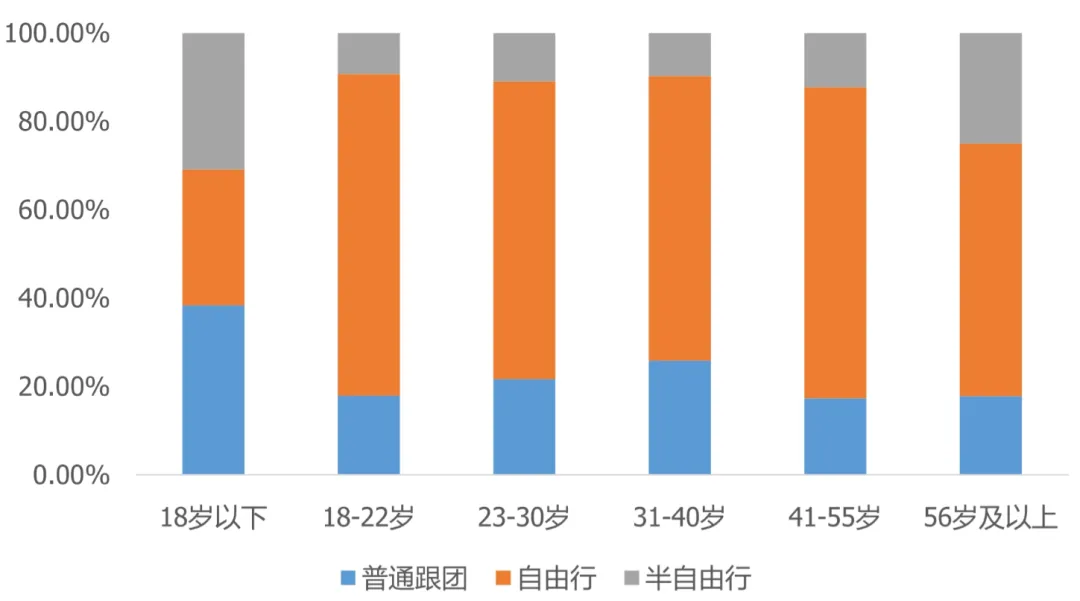

年龄分化:18岁以下跟团率最高(38.46%),反映未成年人依赖性强;23-40岁中青年自由行占比稳定(64%-67%),而56岁以上群体半自由行需求跃升至25%(体力与自由度平衡诉求)。

您在省内周边游时,倾向于选择哪种出行方式?(不同年龄)

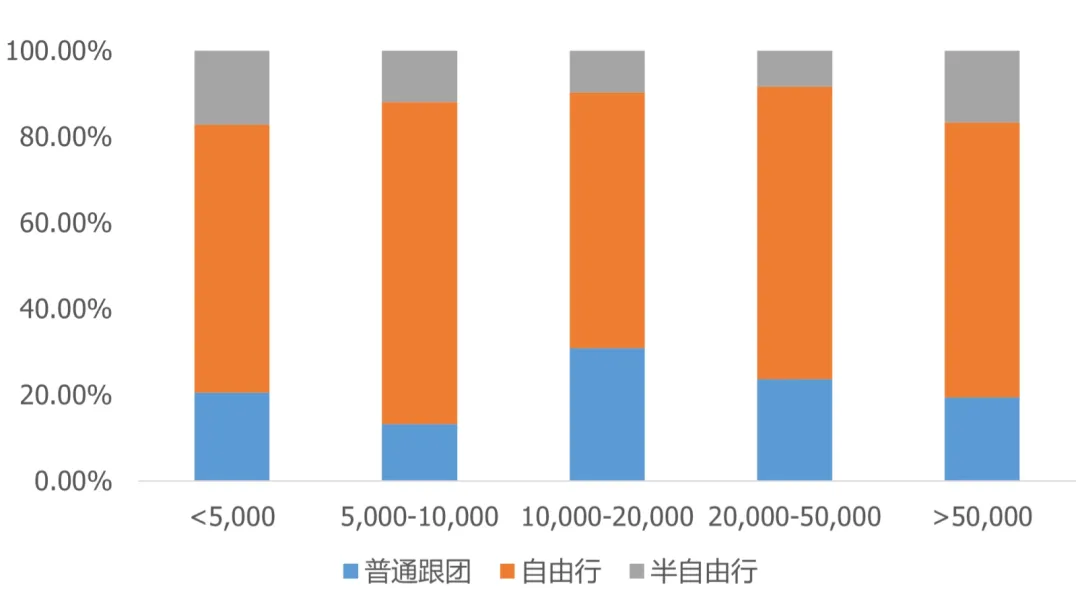

收入分化:中等收入者(1-2万/月)跟团率达30.90%,可能源于时间与效率原因;高收入者(>5万/月)半自由行选择率较高(16.66%),凸显定制化服务需求。

您在省内周边游时,倾向于选择哪种出行方式?(不同收入)

性别分化:女性自由行占比(71.25%)显著高于男性(61.69%),男性跟团率(28.26%)则超女性11个百分点。

您在省内周边游时,倾向于选择哪种出行方式?(不同性别)

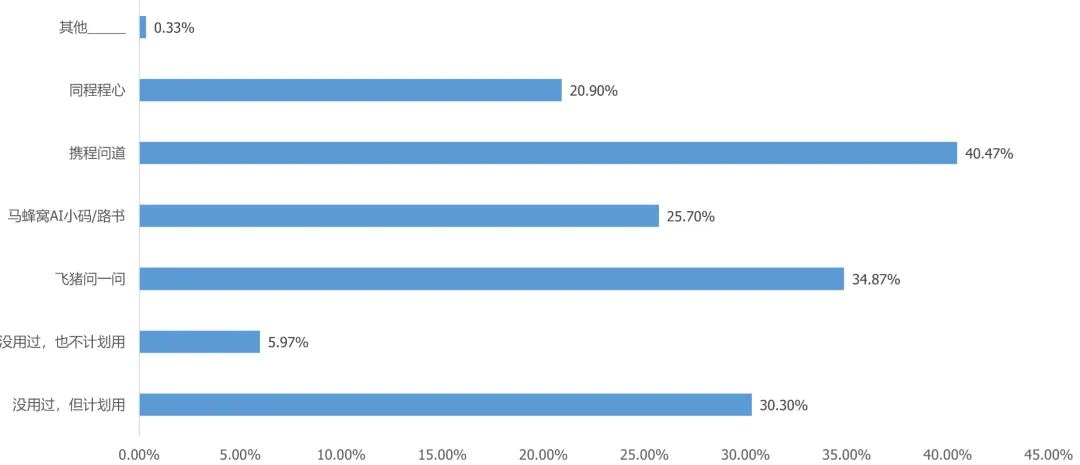

超94%用户接受AI旅游工具,头部产品渗透率高

除了出行方式,AI工具也在改变消费者的旅行习惯。仅30.30%用户“计划使用”AI工具(尚未体验),增量空间显著;

携程建立先发优势:“携程问道”使用率40.47%居首,“飞猪问一问”紧随其后,反映其产品认知度与用户绑定深度领先;

马蜂窝AI路书(25.70%)以行程规划特长占据细分市场;

仅5.97%用户明确拒绝AI工具,超9成用户处于“已用”或“愿试”状态,用户教育基本完成。(点击查看完整版报告)

您是否用过或计划使用以下AI旅游工具来服务于您的旅行?(多选题)

旅行酒店偏好:效率优先,体验溢价

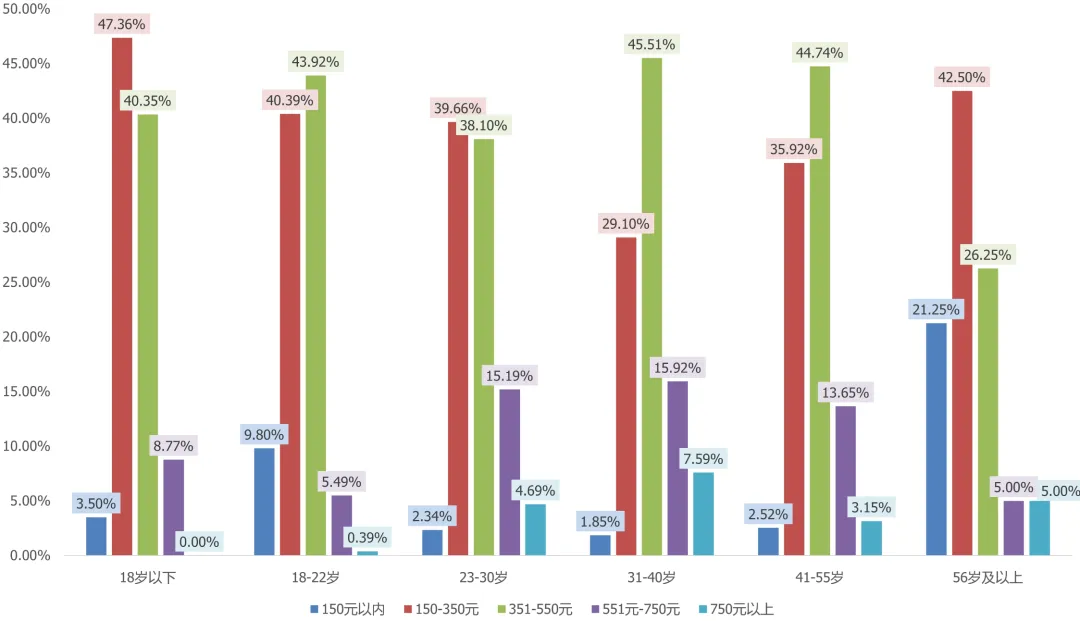

消费者对酒店的选择的价格偏好凸显大众市场理性化:超7成消费者聚焦150-550元中端酒店,仅5.2%选择750元以上高价区间,反映消费重心明确在性价比区间。

在旅行过程中,您对酒店住宿的价格偏好是?

18岁以下及56岁以上显著倾向经济型(150-350元占比47.36%/42.50%)。

在旅行过程中,您对酒店住宿的价格偏好是?

(不同年龄段)

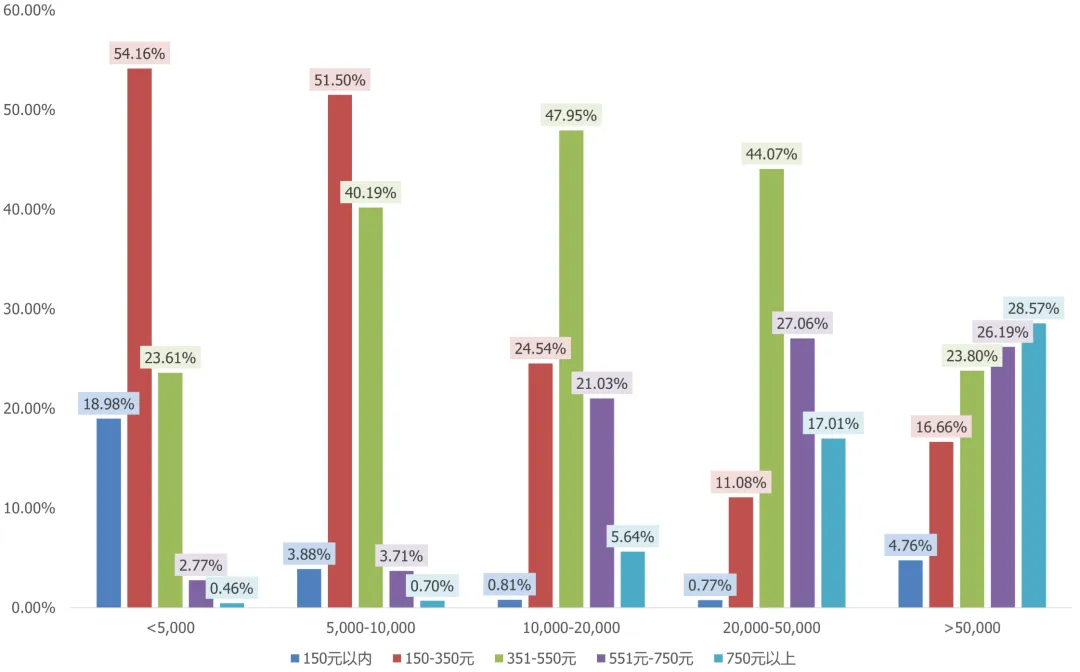

收入断层更尖锐:月入<5千群体过半(54.16%)选择150-350元,而>5万群体有近30%偏好750元以上高端市场。

在旅行过程中,您对酒店住宿的价格偏好是?

(不同月均可支配收入段)

免费下载热门报告:

......

更多热门报告,可进入报告广场查看!

订阅我们

1

订阅权益

01季度双报告:精准追踪市场动态<<

●《中国旅游消费趋势洞察报告》(每季度更新)

深入剖析国内旅游消费市场的最新趋势,涵盖消费者出行偏好、消费习惯、目的地偏好、数字化技术变革和可持续发展旅行等多方面内容。通过详实的数据与专业的分析,为行业从业者、投资者以及政策制定者提供有价值的洞察与参考。

●《中国商旅市场趋势洞察报告》(每季度更新)

聚焦商旅市场的发展态势,解读企业差旅标准、频次、政策变化、成本优化与数字化转型等关键信息,助力企业从数据中把握市场发展脉络和未来机遇。

02早鸟专享:2025专题报告优先推送服务<<

●《中国旅游业AI应用趋势洞察报告》(上下半年各1期)

●《中国旅游业出海趋势洞察报告》

●《旅游业消费者品牌偏好指数》(年度更新)

......

注:早鸟会员享优先推送服务,无额外付费。

03早鸟限时特惠:立省100元<<

原价299元/年,早鸟价仅需 199 元 ,并可尊享专属1对1客服支持。

2

订阅须知

●下单方式:点击订阅或扫底部二维码购买;

●有效期 :自下单的当季度起,累计获取4个季度的《中国旅游消费趋势洞察报告》和《中国商旅市场趋势洞察报告》,如早鸟会员还可获得额外的专题报告优先推送服务;

●交付形式 :电子版PDF+专属1对1客服支持;

●特别说明 :因报告排期原因,具体每季度发行的专题报告以实际排期为准。

评论

暂无评论

全部回复

《2025Q2中国旅游消费趋势洞察报告》发布!