近期,上海锦江国际酒店股份有限公司(简称“锦江”)、华住集团有限公司(简称“华住”)和北京首旅酒店(集团)股份有限公司(简称“首旅”),三家中国酒店业头部上市公司2023年度财报已发布。笔者对三大酒店集团门店从“市场”与“品牌”两个维度,以“规模”与“拓展”两大要素进行了分析,以揭示三大酒店集团门店及其酒店品牌的现状和变化。

三大酒店集团的市场拓展

与市场规模差距分化

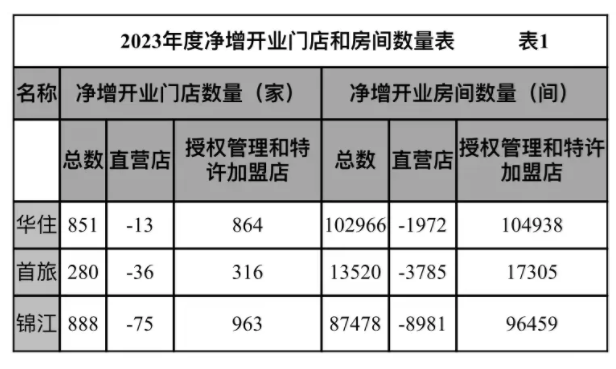

2023年,锦江、华住和首旅净增开业门店(净增开业门店数=新开业门店数-关闭门店数)和净开业房间(净开业房间数=开业房间数-关闭房间数)数量情况如表1:

从表1可以看出:2023年度净开业门店最多的是锦江增加888家,其中包括收购锦江国际酒店管理有限公司的全服务型酒店60家。这60家全服务酒店中,包括高端酒店、超高端酒店、奢华酒店和高端奢华酒店。经营模式包括“全权委托管理”和“特许经营”两种。锦江在原有的有限服务型的经济酒店和中端酒店基础上,增加了全服务型的高星级酒店。

2023年度三家酒店集团中净开业房间数量最多的是华住,一年中净开业房间数量为104938间。

从表1还可以看出,2023年度三家酒店集团的直营门店均在继续减少。锦江减少的直营门店最多,全年门店净减少了75家,房间数净减少了8981间。

从表2可以看出,2021年、2022年和2023年三年,锦江、华住和首旅三家酒店集团共计净增开业房间数量分别是271178间、260282间和49050间。锦江和华住的净增开业房间数量远超首旅。

2、三大酒店集团市场规模差距进一步分化,加盟店占比达九成

2021年、2022年和2023年三大酒店集团市场规模变化情况如表3。

从表3可以看出,截至2023年12月31日三大酒店集团已开业房间总数量,锦江为1190674间、华住为912444间、首旅为481503间。首旅的开业房间规模为锦江开业房间规模的40%,是华住的52%。而截至2020年12月31日首旅开业房间规模为锦江开业房间规模的47%,是华住的66%。中国酒店业第一梯队间的分化进一步加剧。

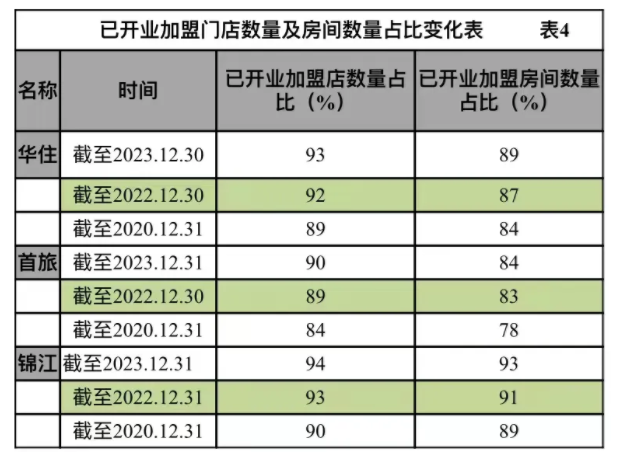

三大酒店集团经过了数年扩大加盟店规模,缩减直营店规模的轻资产进程。从表4可以看出,三年间已开业的加盟店占比,华住从2020年底的89%上升到2023年底的93%、首旅从84%上升到90%、锦江从90%上升到94%。

已开业加盟门店占比和已开业加盟房间占比最高的均是锦江,占比分别是94%和93%。

从表4还可以看出:三大酒店集团同期的已开业加盟房间占比均小于已开业加盟门店的占比。说明各酒店集团的每个加盟门店规模普遍小于直营门店规模。每个加盟门店规模小于直营门店规模的这种差距,锦江差距最小,首旅差距最大。

锦江、华住和首旅的品牌力

由经济型转向中档和中高档酒店

近三年锦江、华住和首旅不仅门店数量在增加、门店覆盖区域在扩大,门店等级结构、品牌规模也发生了很大变化。

1、经济型增速放缓,中档酒店成为竞争的主战场

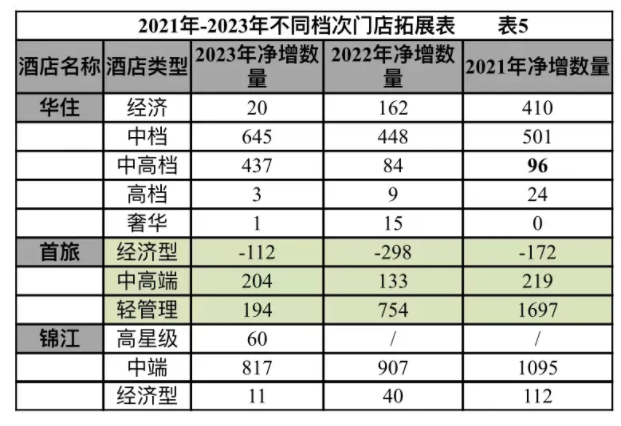

从表5可以看出:

经济型酒店:锦江和华住的已开业门店数量逐年在增加,增速逐年在明显降低;首旅的经济型门店数量在三年中快速减少,增加的是“轻管理酒店”的“华驿”和“云酒店”,近三年增加了2645家。也可看出“轻管理酒店”数量的增速在三年中也在快速降低。

中端酒店和中高端酒店:是近三年三大酒店集团已开业门店中增速最快的部分。华住的中高档门店,在2023年净增长了437家,达到了2023年末的975家,一年就把中高端门店的总量翻了一番。

从表6可以看出,三大集团间结构的不同,和本集团三年来不同档次门店的结构变化。

截至2023年12月31日,锦江的中端酒店占比从2020年底的47.01%增长到了58.19%,经济酒店从52.99%降到了41.33%。新补充的高星级酒店目前占比为0.48%;华住经济酒店比例从2020年底占比的64.46%,降到了52.88%。中档和中高档酒店从2020年底的28.71%、5.27%,分别增长到了37.72%和10.38%。并且填补了集团没有奢华酒店的空白。

2、三大酒店集团主要酒店品牌的价值凸显

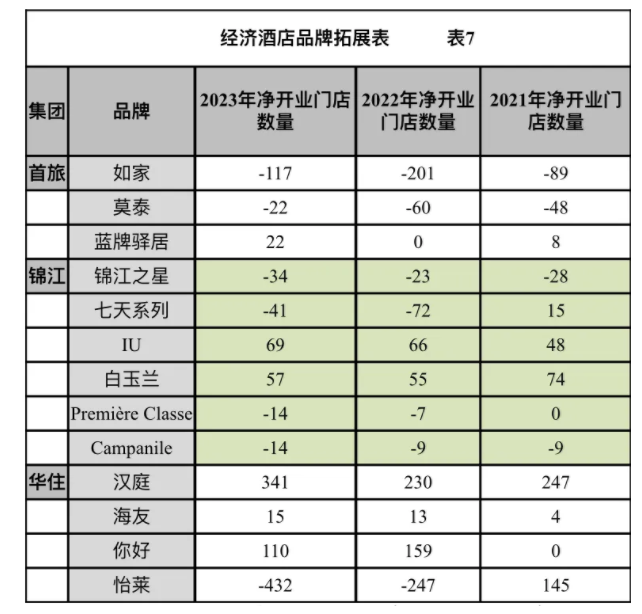

三大酒店集团的经济型酒店,在2023年度净开业或净关闭超过十家门店的酒店品牌如表7。

从表7可以看出:2021年、2022年和2023年间,拓展能力最强的经济型酒店品牌是华住旗下的“汉庭”,每年净开业门店数量分别是247家、230家和341家。锦江旗下的“IU”和“白玉兰”品牌也表现不俗。

三大酒店集团主要经济型品牌,截至2023年12月31日的门店规模如表8:

从表8可以看出,三大酒店集团经济型酒店品牌,门店数量最多的依次是:汉庭、七天系列、如家和锦江之星,都是老知名品牌。但这四个品牌,除“汉庭”仍以三大酒店集团所有经济型品牌中最强的拓展速度继续门店增加外,其余品牌的门店都在逐年减少。“如家”、“锦江之星”、“七天”和“汉庭”,2021年初门店的数量分别是1986家、1017家、2042家和2780家,到2023年末变成了1579家、932家、1944家和3598家。

另外,截至2023年12月31日首旅轻管理酒店开业门店,“华驿”为1236家,“云酒店”为1409家。

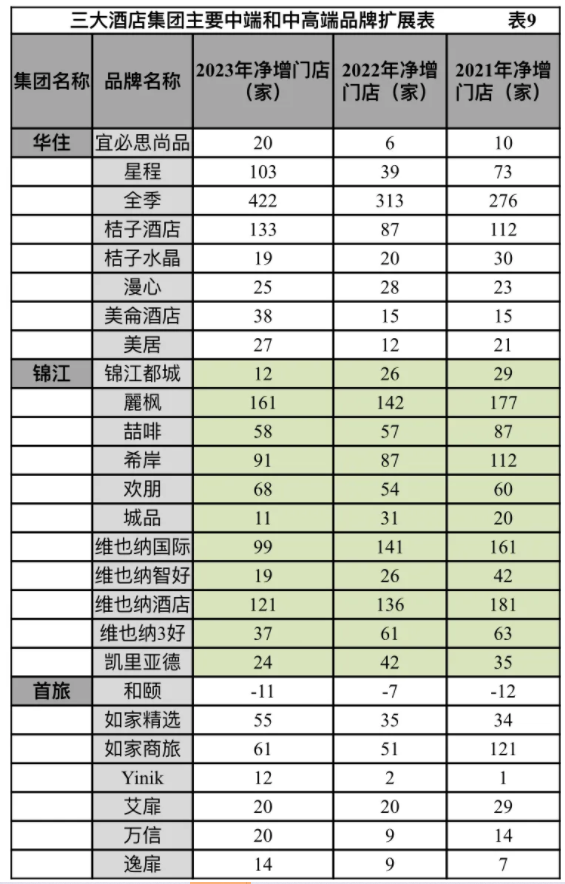

中端和中高端品牌市场,是三大酒店集团近年来扩张的主战场。三大酒店集团2023年品牌门店增减变动大于十家的主要中端和中高端品牌的拓展情况如表9所示。

从表9可以看出,2023年度净开业门店上百家的品牌,华住有三个品牌分别是:“星程”103家、“全季”422家、“桔子酒店”133家。锦江有两个品牌:“麗枫”161家、“维也纳酒店”121家。2021年、2022年和2023年连续三年净开业门店过百家的品牌是:华住的“全季”和锦江的“麗枫”、“维也纳酒店”品牌。此外,锦江的“维也纳国际”品牌也有不错的表现。近三年,拓展能力最强的品牌是华住的“全季”,三年净开业门店1011家,使“全季”品牌的开业门店总量翻了一番。

截至2023年12月31日,三大酒店集团主要(开业门店上百家)中端和中高端品牌的门店规模如表10。

从表10可以看出,中端和中高端酒店品牌截至2023年12月31日,开业门店上千家的品牌有:华住的“全季”2116家。锦江的“麗枫”1199家、“维也纳国际”1094家和“维也纳酒店”1426家;开业门店上百家的品牌:锦江有12个品牌、华住有7个品牌、首旅有3个品牌。

在近些年蓬勃发展的中端和中高端酒店品牌中,呈现出一批品质稳定,“强者越强”的市场态势,中国中端和中高端中优秀酒店“品牌”的价值必将越来越凸显。

评论

暂无评论

全部回复

财报解读 | 中国三大酒店集团市场规模与拓展情况几何?