3月19日,同程旅行发布2023年Q4及全年财报。

这份财报的亮眼,基本是可以预料的。毕竟,2023前三个季度,同程旅行单季度营收都是大幅超越2019年水平。

从四季度的核心业务来看,同程旅行依然保持强劲增长。机酒业务量的增长,虽然环比三季度旺季有所下滑,但还是大幅超越了2019年。尤其是国内酒店间夜量,比2019年增长了70%,国际酒店间夜量也已完全恢复至2019年同期水平,机票票量较2019年同期增长16%。

这种令人咋舌的狂奔,最终将同程旅行的交易规模,带到了史无前例的高度:2023年平台GMV达到了2415亿元。

如何看待这份数据?

首先,2023是中国旅游的复苏之年,但在线旅游平台业绩要远好于酒店、景区、旅行社这类线下商家。

原因很简单:受疫情影响,大量旅行用户养成了行前在线预订的习惯,因为要对冲“出行的不确定性”——谁也不想因为政策问题,到了酒店才发现没法入住,到了景区才发现已经关门谢客。

这种习惯也延续到了疫情后。CNNIC数据显示:截至2023年6月,在线旅行用户规模达到4.5亿人,较2022年底增长7.3%(净增3,100万人);增速仅次于网约车(+8.0%),对网民的渗透率为42%。

所以同程旅行业绩狂飙,有“水涨船高”的自然成分在。携程、美团、飞猪,甚至抖音酒旅等平台,都因此受益。

但另一方面,同程旅行GMV的增长速度,远远超过了在线旅游大盘。

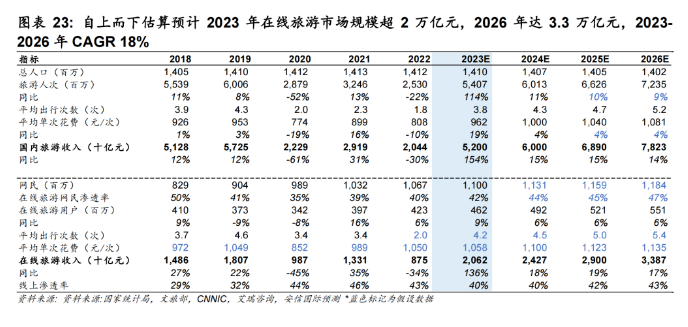

据安信国际预测,2023年中国在线旅游市场规模(GMV口径)超过2.0万亿元,较2019年增长14%——而同程旅行GMV的同口径增长幅度是45.4%。

换句话说,同程旅行2023年GMV对比疫情前的增长速度,几乎是大盘水平的3倍。

这就很有趣了。同程旅行凭什么跑得这么快?

答案,可能还是和非一线城市消费市场有关。这是同程旅行的老根据地了。截至2023年12月31日,同程在中国非一线城市的注册用户,约占用户总数的86.9%。

而同程旅行在非一线城市消费市场成功掘金的关键,在于其多元化的服务场景玩法,并不高度依赖某一个服务场景。

比如:

- 通过“城市通”的公交地铁票务服务,获取城市公共交通流量。2月1日同程“城市通”对接苏州地铁,3月28日对接洛阳地铁,如今在上海、南昌,甚至新疆部分城市都有布局。

- 6月,同程正式启动线下门店加盟计划。首批线下加盟门店,陆续在上海、江苏、浙江等省市落地。

- 7月,同程开通了支付宝小程序,用户可以在支付宝App中购买同程的各项产品,学生人群还可购买同程特惠服务。

- 2023年,同程成为华为服务宫格旅游行业入口的独家合作伙伴。8月,同程宣布与华为终端云服务达成合作;11月,同程正式启动鸿蒙原生版App开发。

- 8月19日,大兴机场同程旅行会员服务中心正式营业,为来自世界各地的旅客提供航班信息查询、旅游线路咨询、机票退改、购票咨询等一系列出行服务。

- 9月,同程宣布与快手本地生活达成合作。快手将发挥流量、达人等资源优势,通过商家直播、达人直播、达人探店等方式,助力同程旅行打通品效销链路。

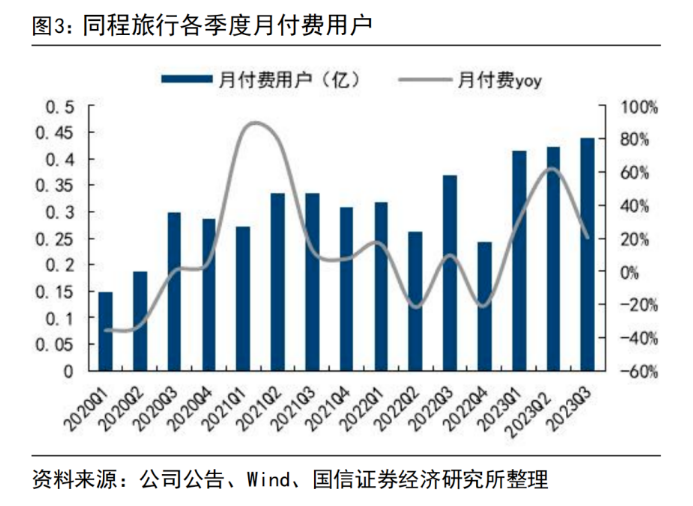

直观来看,同程旅行在过去一年,正“无所不用其极”地挖掘新增流量。数据显示,2023年同程旅行年付费用户达到2.35亿,同比增长25.2%,与2019年相比增长54%,再度创下历史新高。

借助这一优势,同程旅行已经成为用户规模最大的在线旅游平台。

与此同时,2023年,同程旅行在营销方面几乎没有落下任何一个热点:从英雄联盟代表的电竞热潮,到携手桂林有关部门打造“飞儿萌造梦市集 ”,再到积极参与了腾讯音乐娱乐盛典、周杰伦嘉年华世界巡回演唱会2023-曼谷站、海口同程音乐生活节等多个音乐演出项目。通过一系列“旅游+”的方式,将新一代消费者吸引到平台。目前,在同程旅行平台上,用户不仅能够体验到全面的旅行服务,还可以预订演唱会、电影票、电竞赛事等碎片化产品。

笔者发现,同程旅行大力的拓宽场景和丰富产品,与其广泛的用户分布有着很大的关系。

首先,从地理维度来看,同程旅行的用户群体并不仅仅局限于一线城市,其约有86.9%的注册用户在非一线城市。这些地区的旅游消费市场潜力巨大,但由于地域差异、消费习惯、经济水平等因素的复杂交织,单一的服务场景难以完全触达到这部分的人群。

其次,更为广泛且多元化的服务人群,也就意味着用户需求的广泛和多元。这就要求同程旅行在产品设计和服务提供上实现更精细化的操作,即通过细分市场需求,打造颗粒度更细的产品矩阵,以便能够精准对接各类用户的不同出行需求,从而提升用户体验和满意度。

同程旅行的快速发展,根基在非一线市场,但是同程旅行能够持续跨周期实现迭代,一定离不开基于服务广泛人群的需求发现能力:服务最广泛的人群,提供最匹配的旅行产品,再依托广袤的客户群体挖掘需求,最终成为全价格带最具需求发现能力的在线旅游平台。

关于同程旅行的公司前景,目前也有了较为清晰的观察点。

首先是新业务的快速增长。除了OTA的传统强项交通票务和住宿预订之外,同程旅行的旅游服务、酒店管理等业务增长强劲。

这类收入在财报中被归为“其他业务”,2023年该板块收入19.7亿元,同比增长148.6%;在公司整体营收中的占比,也由2019年的7%提升至2023年的16.5%。

尤其是酒管业务,近几年收获了越来越多的关注度。截至2024年2月底,同程旅行旗下艺龙酒店科技已开业酒店数超1500家,签约酒店数近2500家。

未来艺龙酒店科技,能否持续为同程旅行带来增量收入,是个值得关注的点。

其次,扎根非一线城市市场的同程,和疫情后“平价旅游”的盛行,有相当的匹配之处。

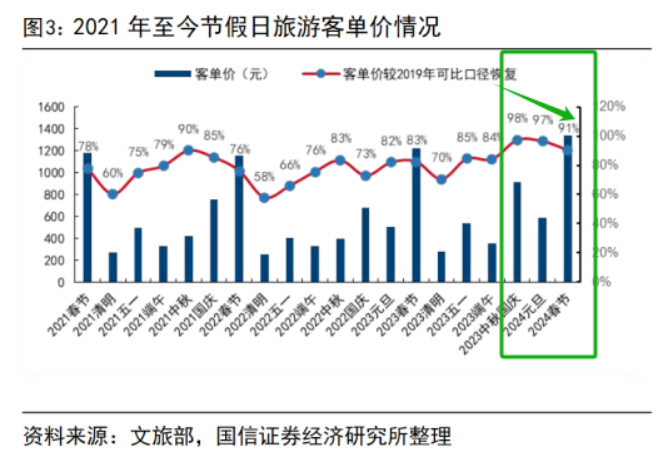

从2023年以来旅游旺季“七节两月”数据来看,中国旅游消费力实际并未恢复至疫情前。

以2024年春节为例,尽管旅游出行人次和旅游收入都超越了疫情前,但人均旅游支出仅恢复到2019年的91%,而且呈现出三连跌的趋势。

如果从具体业态来看,2023年“平价出行”的特征也有支撑。比如,经济型酒店的业绩恢复,远好于中高端酒店;价格更便宜的铁路出行,恢复率远好于民航出行。

据笔者了解,同程旅行内部已经越来越强调产品的价格竞争力,甚至部分要求全网最低价:一旦用户发现更便宜的其他平台产品,同程旅行愿意就此赔付。

同程旅行此前就推出了“买贵就赔”服务,该服务已覆盖部分机票、酒店等旅游出行场景。根据服务规则,用户在同程旅行平台使用预付款方式购买“买贵就赔”特色主题标签下的产品后,如果在其他平台找到更低的价格,可按差价规则获得相应赔付。

结合拼多多真实的发展轨迹,同程旅行也将继续丰富自身的发展逻辑。比如:

第一、拼多多专攻低价的“低价螺旋”,是一个裹挟了用户、平台商家,甚至包括自家员工的整个体系。

- 在用户层面消灭了“购物车”、力推“仅退款”规则;

- 在商家层面,拼多多主站交易佣金为0.6%,低于天猫和京东的费率水平;

- 员工每周单休,工时远超其他互联网公司,内部疯狂赛马....

正是这样完备闭环的体系,才打造了拼多多最极致的价格竞争力。

第二、拼多多2019年推出了百亿补贴。

同程旅行能否建立起一整套平衡用户、商家和内部员工的体系,以及是否拥有足够的资源去打造“旅游最低价”的用户心智,是这条路上的两大难点。

我们期待同程旅行未来的表现。

评论

暂无评论

全部回复

OTA想做旅游业的拼多多,难吗?