2024开年,哈尔滨旅游火爆全网,“出圈”原因也引发广泛讨论。其中有媒体调侃,哈尔滨仿佛拥有一套名为“东北币”的独立货币体系,便宜得不可思议。

这再次引发了2023年有过的争议:中国旅游繁荣的背后,是否存在消费降级?事实上,这并非简单的口水战,而是关乎很多人对市场未来的真正预期。在这个问题的洞察上,我们也有现成的参照对象:日本旅游。

作为“东亚奇迹”的领头雁,日本经济的发展历程,曾经给我国改革开放提供大量借鉴;2023年以来,很多分析师也热衷于在日本消费产业的变迁中,找到中国相关赛道的潜力股。从这个角度来看,日本旅游业在“失去的三十年”中经历了什么,对中国旅游也有重要启示。

事实上,一些比较清晰的信号,已经在中国旅游市场中出现了。

从“昭和男儿”到“平成废物”

日本旅游经历了什么?

上世纪80年代末到90年代初,也就是日本“平成时代”的开端,经济泡沫的崩溃使得国民经济陷入长期低迷。从1992年到2022年,这三十年间日本GDP复合增速仅为0.5%;同时,由于经济放缓、失业增加,日本居民可支配收入增速迅速下滑。

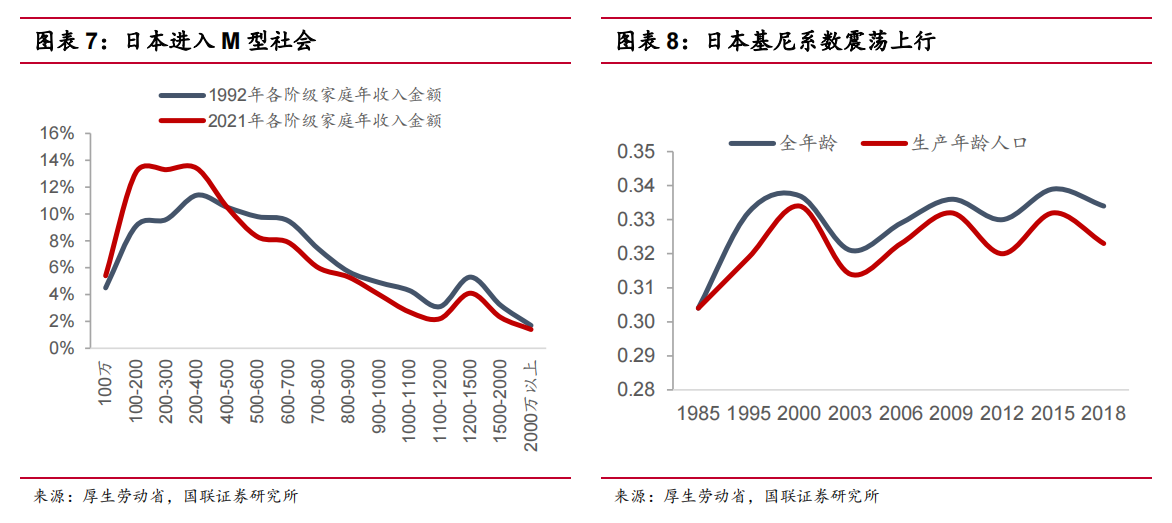

在此背景下,日本有大量的中产阶层收入滑坡,在社会结构上坠入了“M型”时代。日本厚生劳动省的一份数据显示:年收入500万日元以下的低收入家庭,从1992年的45.1%上升至2021年的55.7%;对应地,年收入500-1500万日元的中产阶层,人口占比下降了9.5个百分点。

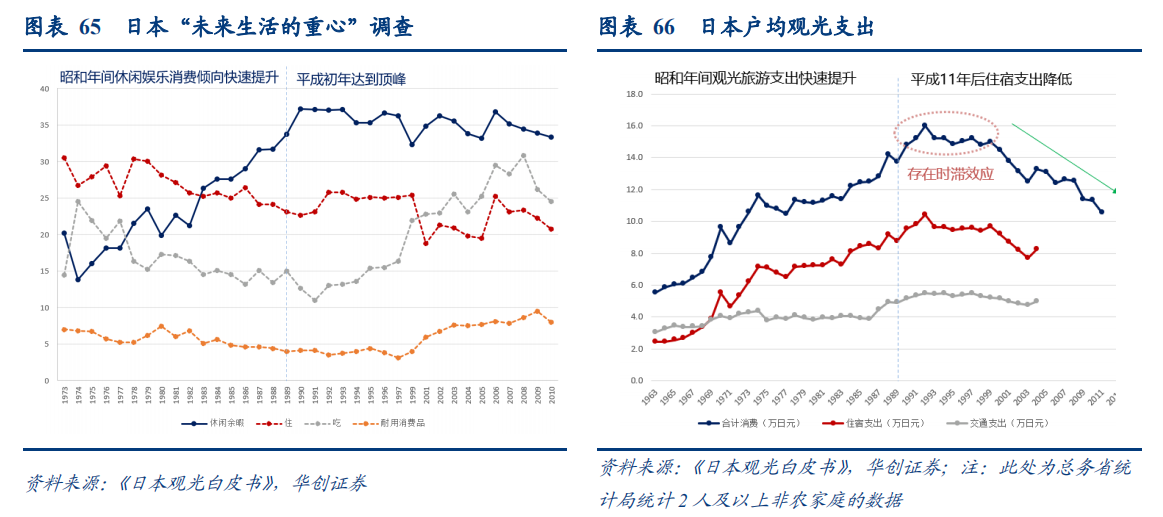

聚焦来看,90年代后日本家庭旅游消费增长率一路下行;在支出金额方面,至今也没有重回1997年的高点。这种态势和常识相符:老百姓兜里没钱了,旅游消费支出一定是逐步降低的,不存在空中楼阁式的繁荣。

但有趣的一点在于,日本旅游消费的下滑,存在一定的“滞后期”。比如,从日本家庭旅游消费支出金额来看,1989到1999年的十年间,其数值还比较稳定,尽管这时日本经济泡沫已经破灭了。直到2000年以后,伴随酒店住宿消费的下滑,日本家庭旅游支出才开始大溃败。

似乎,日本人在经济繁荣时期养成的旅游消费,有其自身的惯性,所以在平成初年出现了一段时间的“高位横盘”——直到十年后,日本经济重回繁荣的信心彻底崩塌、“昭和男儿”逐步退化为“平成废物”的前夜,其旅游支出才开始大幅度下滑。

与此同时,日本也迎来了真正的消费降级,其标志在于百货业和GMS(大型超市)的失败:1990年之后,日本这两种瞄准“消费升级”的业态,业绩直线下降、倒闭潮接踵而至,比如大荣、长崎屋等早期扩张凶猛的GMS企业。而相对应的是,日本的百元店(Daiso,Watts, Cando,Seria)、折扣店(唐吉诃德,Direct)开启了飞速增长期。

此后,叠加人口老龄化的影响,日本旅游消费出现了两个鲜明特征:

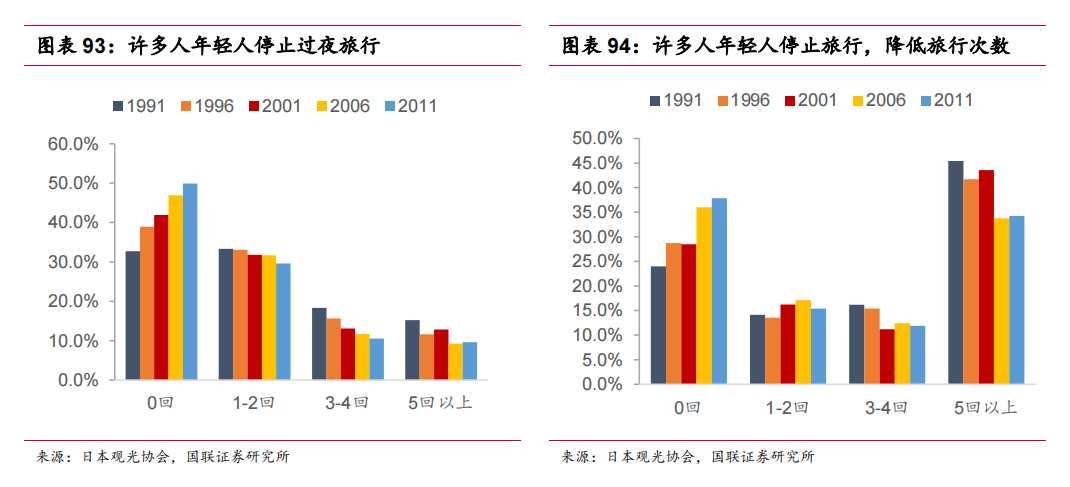

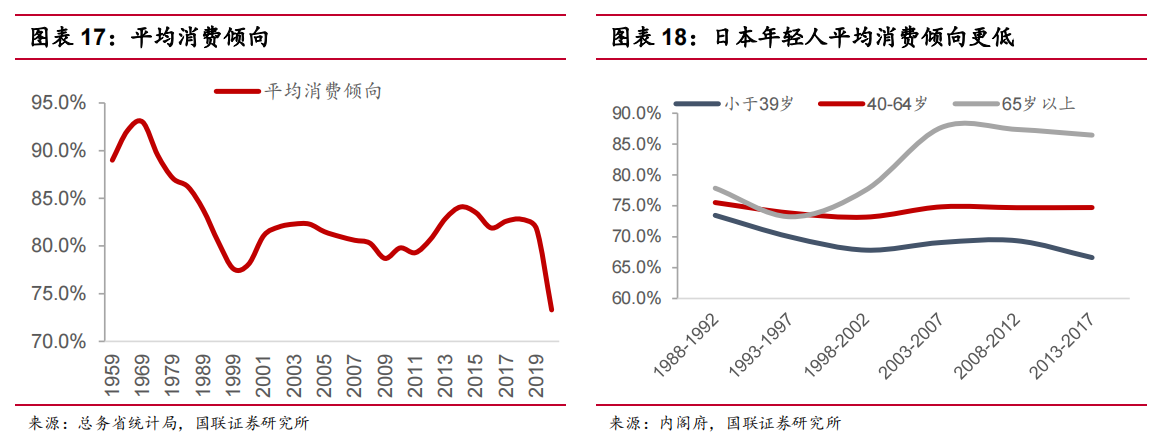

1.收入水平停滞不前的年轻人,旅游频次、旅游出行半径、过夜旅行的比例都在持续收缩,逐步退出了旅游消费主力人群的位置;而65岁以上的老年人,平均消费倾向上行明显,并保持在高位运行。

银发经济在日本旅游市场上,具有更显著的效应,这与其整体消费市场的表现是一致的。

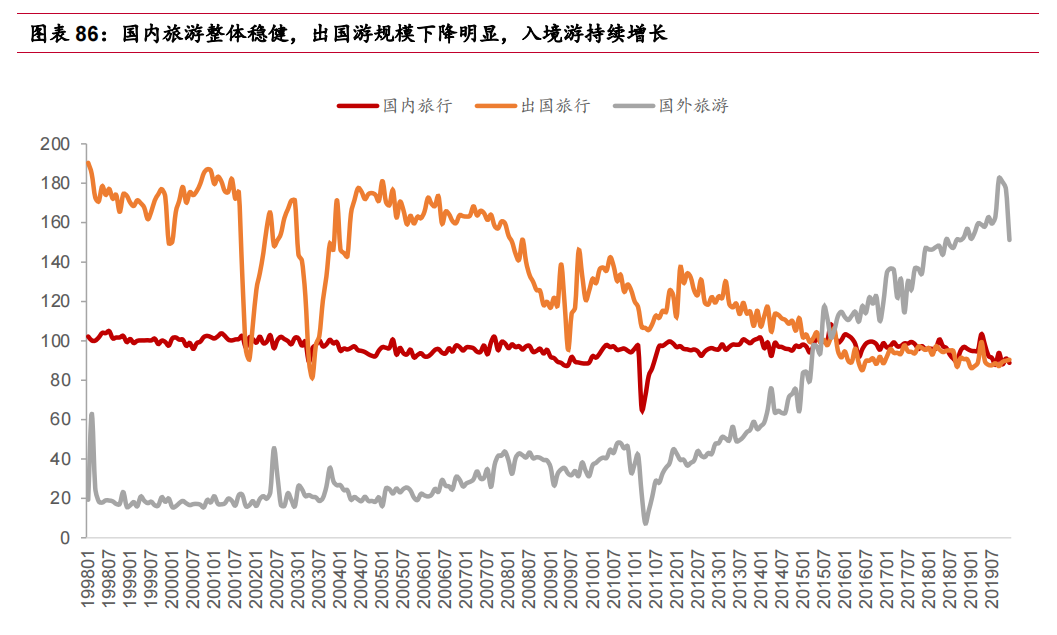

2.日本国内旅游和出境旅游逐步萎缩,入境旅游开始崛起。

受制于国民消费力的整体下行,日本国内旅游在1991年达峰,此后相关数据就开始收缩;出境游市场在1997年达峰,并呈现出更显著的长期衰退。事实上,日本出境游此前的火爆,和其经济繁荣也是息息相关的:大量手握闲钱的日本人,热衷于周游列国买买买,和他们几十年后的东亚邻居非常相似。

日本入境游则又是另一个故事了。在“观光立国”战略确立后,日本各种“整活”持续吸引国外游客,以填补其国内消费力的萎靡不振,入境游市场也迎来大爆发:2010到2015年间,日本入境旅游收入复合增速近 30%,增速居世界前列。

大环境已经清晰了,那么日本旅游业中的商家,在“失去的三十年”里经历了怎样的变化?可以给中国旅游业怎样的启示?

启示一:平价出行 大势所趋

经济泡沫破裂后,日本迅速迎来了“平价出行”时代,并体现在旅游习惯的变化中:家庭出游和个人独行占比提升,团体出游占比下滑。

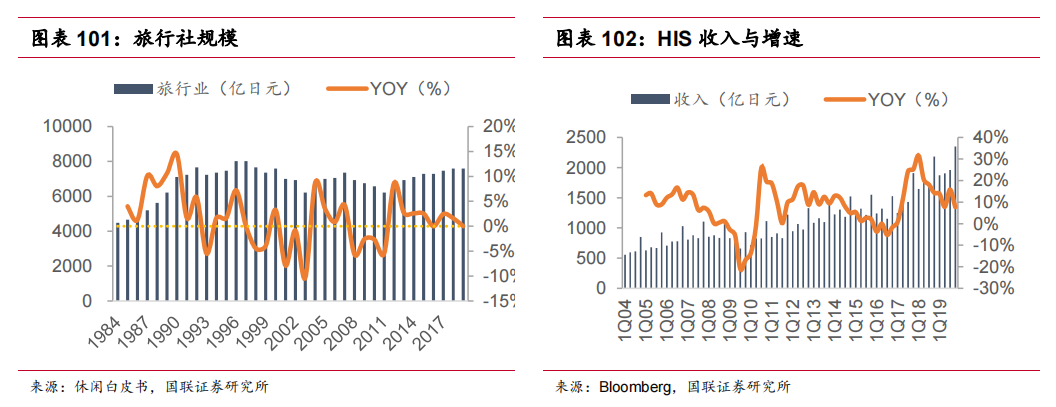

这对日本旅行社行业产生了直接冲击。跟团游、商务游等高利润板块景气不再,市场规模开始萎缩、价格战愈演愈烈。

对比来看,随着中国旅游基础设施建设的发展,以及旅游消费透明度的不断提升,自由行早已取代跟团游,成为国人主流的出行方式——这与日本人当年因为消费力萎缩,不得不放弃价格高昂的跟团游,显然不是一个世代的故事。

但两国产业有一点相通:跟团游的规模已经不可能重回巅峰。旅行社也必须要面对,越来越讲究性价比的挑剔游客。

在这个过程中,日本企业HIS走上崛起之路。2000年以来,HIS凭借廉价航空、以低价位提供优质服务而崛起,在经济不景气的情况下成长为日本第二、国际旅行第一的旅行社。

与HIS有相似路径的,是中国的春秋国旅。2004年,上海春秋国际旅行社获准建立春秋航空,定位于低成本航空的业务模式,是中国首家由旅行社创办的航司。由于票价具有竞争优势,所以春秋航空从上市以来,客座率一直领先全行业:2019年这个数字达到了90.8%,比三大航整体平均客座率高8.9个百分点。

2023年第三季度,A股七大上市航司全部实现单季盈利,这也是疫情以来的第一次。而春秋航空则摘下了“前三季度累计盈利”的第一名,实现归母净利润26.8亿元。“平价出行”,赢的就是这么朴实无华。

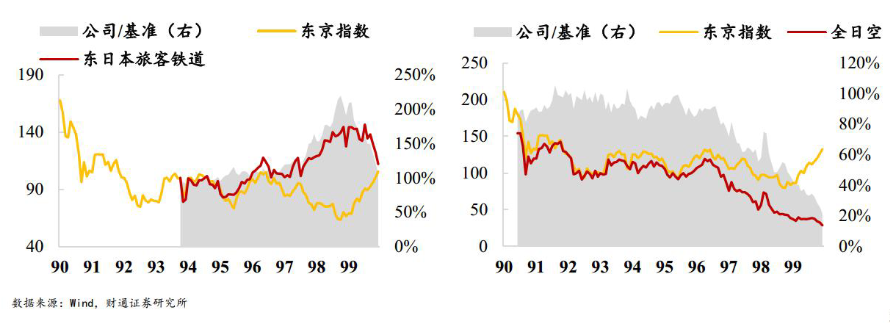

事实上,“平价出行”早就在日本大获全胜,但主要体现在铁路赢了民航。上世纪90年代,日本航空业放松价格管制之后,为了与铁路竞争更多的市场份额,选择了大幅压低票价——但这场竞争最终对航司的盈利能力造成沉重打击:其代表正是日本的国家骄傲“全日空”,一度因此走向了破产边缘,只能接受政府的专门处理。

2023-2024年,中国两个城市——淄博和哈尔滨的旅游爆火,与铁路出行的崛起也有密切关系。这意味着“平价出行”的征兆,也在中国旅游市场上出现了。从这个角度而言,旅游已经走下炫耀式消费的神坛,越来越具备“烟火气息”。

启示二:经济越冷 娱乐越燥

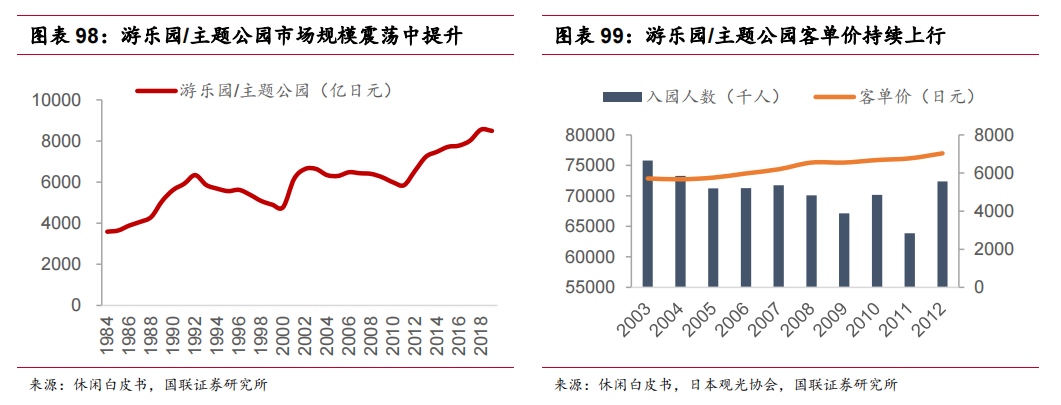

经济学里有一种“迪士尼效应”:经济越是萧条、失业人数越是上升、假期越是延迟,迪士尼的客人就越多,随之娱乐业也会越发达。这一点在日本旅游的历程中,体现的淋漓尽致。

根据日本经济产业省数据,游乐园/主题公园在旅游业中是一个异类:在经济低迷的大背景下,这个产业居然成功实现了“逆势提价”:2000年,游乐园/主题公园的用户平均消费在5000日元左右,到2017年则增长到了8000日元。不断上涨的门票价格,让日本游乐园/主题公园的市场规模一路震荡上行。

这种效应在中国也有所体现,典型案例就是上海迪士尼。从2023年6月23日起,上海迪士尼常规日门票价格从435元涨到475元;而特别高峰日的价格,从769元涨到799元——这也是自2016年上海迪士尼开园以来,门票价格第4次上调。

彼时,舆论有声音质疑迪士尼涨价并不合理,将会遭到用户的抛弃。但最终的结果如何?去年底,上海迪士尼第八大主题园区“疯狂动物城”宣布开业,期间迪士尼体验主席戴明哲称,2023全年园区接待了1300万人次的游客,创下历史新高。

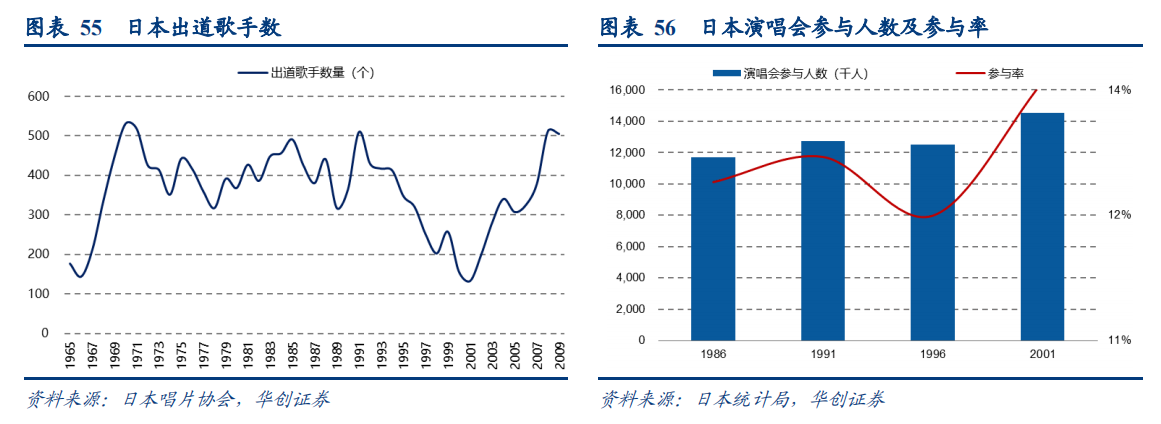

这种“经济越冷、娱乐越燥”的效应,还有更多的历史案例。华创证券的研究显示,日韩经济下行期间都会产生现象级偶像,以满足大众的精神慰藉需求。

比如1997年亚洲金融危机,日本早安少女组宣布出道。同一时期,韩国则是涌现了H.O.T和水晶男孩等韩流团体;2007年全球金融危机,以东方神起、少女时代、SUPERJUNIOR为代表的诸多偶像,又开启了韩流2.0版本。

在中国旅游市场复苏的过程中,也出现了类似迹象:明星演唱会迎来井喷时刻。

截至2023年12月27日,全国演出票房(上演)115.36亿元,票房收入中91%来自音乐演出,“跟着音乐去旅行”的全新模式,带火了多个目的地的旅游经济。其中典型是TFboys在西安办了一场号称十年之约的演唱会,直接带动当地4.16亿元的旅游收入。

事实上,哈尔滨旅游的这轮爆火,也在浓郁的娱乐气氛中,逐渐发展成一场大众狂欢。从哈尔滨“花式宠游客”,一直到“全国文旅都卷疯了”,中国游客突然被捧到了一个新的高度。在一轮又一轮的网络造梗运动中,旅游本身只是作为舞台背景而存在;真正起舞的主角,是大众娱乐的狂潮。

从淄博到贵州村超村BA、到天津大爷跳水,再到如今的哈尔滨,这些突如其来火上天的城市,遵循着相同的“发迹模式”。

启示三:消费分化 火中取栗

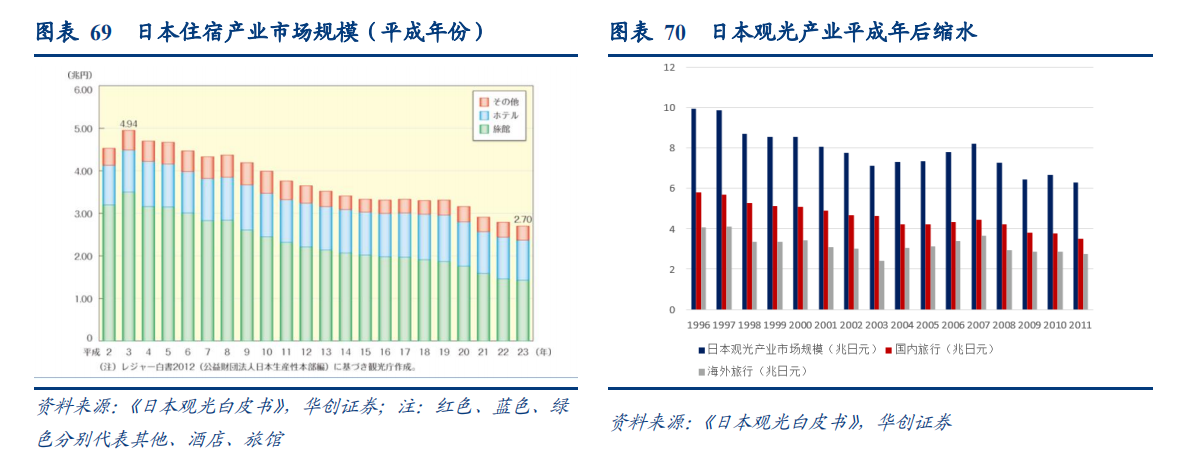

“失去的三十年”中,日本的消费力经历了一轮泾渭分明的分化。典型代表即为住宿业。

在经济腾飞的上世纪70-80年代,日本酒店集团盛行投资造楼、大干快上,涌现出大量对应奢华享受的酒店、度假村、滑雪场、高尔夫球场等;但在经济泡沫破灭之后,日本酒店业现金流断裂、业绩难以持续,破产和并购案件的数量也一路上行。

整体来看,日本酒店业至今也没有恢复元气,2010年的住宿收入还比1990年下滑了45.8%,市场规模持续萎缩。日本的高尔夫球场也一蹶不振:1997年其球场收入规模为1.53万亿日元,到2004年已经下滑到不足1万亿。

尽管大盘惨淡,但日本偏高端休闲的会员制度假村,业绩保持着增长——这代表了金字塔尖的消费人群,依然有着巨大的影响力,只是他们的需求已经不再是“无脑炫富”。一个典型的案例,是90年代后,日本很多传统的旅馆、奢华的度假村、高尔夫球场,被改造成了新一代的亲子度假目的地。

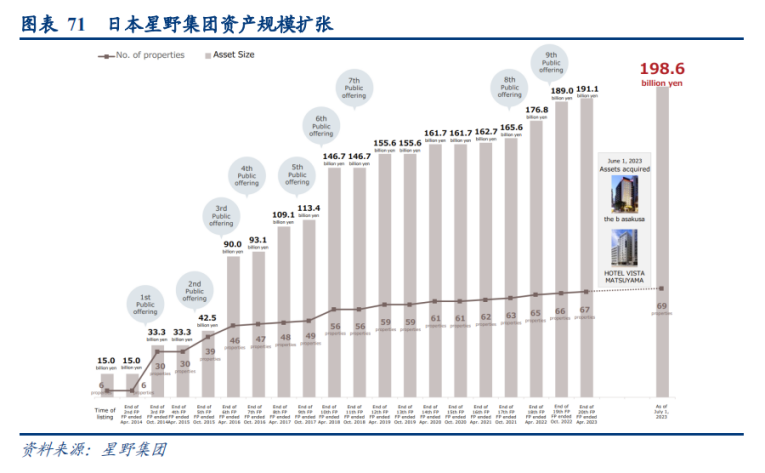

其中,一家名为星野集团(Hoshino Resort)的日本企业,在这个过程中逆势成长起来。1990年初,集团第四代经营者星野佳路,接管了一家位于山梨县的濒临破产的酒店,后来将其改造为大受欢迎的“RISONARE山梨八岳”。此后,星野集团多次盘活住宿业的不良资产,逐渐成为业务覆盖全日本的酒店集团。

似乎,这正对应了中国高星酒店业目前的处境。2019年中国共有五星级酒店822家,到了2023二季度则只剩下了755家——这其中除了摘牌、降星等原因外,也有不少五星级酒店因各种原因而陷入破产、倒闭或拍卖的境地。数据显示,2023年拍卖价格在亿元以上的酒店数量,已经超过了130起。

在地产黄金时代已成往事的当下,地产升值红利、以及通过长期租约锁定物业租金的红利,都在接近消散——在此背景下,真正能通过运营产生收益的企业,其价值会愈发彰显。然而,谁会成为中国的星野集团,还是个悬而未决的问题。

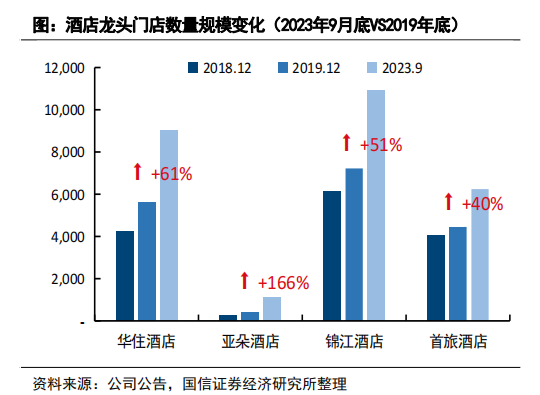

但另一个酒店好生意,则已经战局明晰。在日本经济泡沫破灭后,住宿业中还有个品类增长显著:模式精简的商务型酒店以性价比取胜,开店数量成倍增长。比如在1998-2008年间,日本酒店集团“东横INN”的客房数量,复合增速达到了16.3%。

同样,以经济型和中端连锁酒店为主体的中国酒店集团,在近几年保持逆势扩张。用2023年9月的数据对比疫情前,可以看到锦江、华住、首旅、亚朵四家酒店集团体量增长显著。其中,锦江的门店净增长名列第一,这种先发优势对第二名(华住)可能也将形成持续压力。

同样,以经济型和中端连锁酒店为主体的中国酒店集团,在近几年保持逆势扩张。用2023年9月的数据对比疫情前,可以看到锦江、华住、首旅、亚朵四家酒店集团体量增长显著。其中,锦江的门店净增长名列第一,这种先发优势对第二名(华住)可能也将形成持续压力。

一代人终将老去,而总有人正年轻。谁能在这一轮周期里火中取栗,谁才会真正笑到最后。

尾声

一个必须言明的事实是,尽管我们可以从日本旅游的历程中,找到一些经济疲软时期的“碎片化启示”——但这不代表,中国经济一定会步日本的后尘。这里的关键有两点:

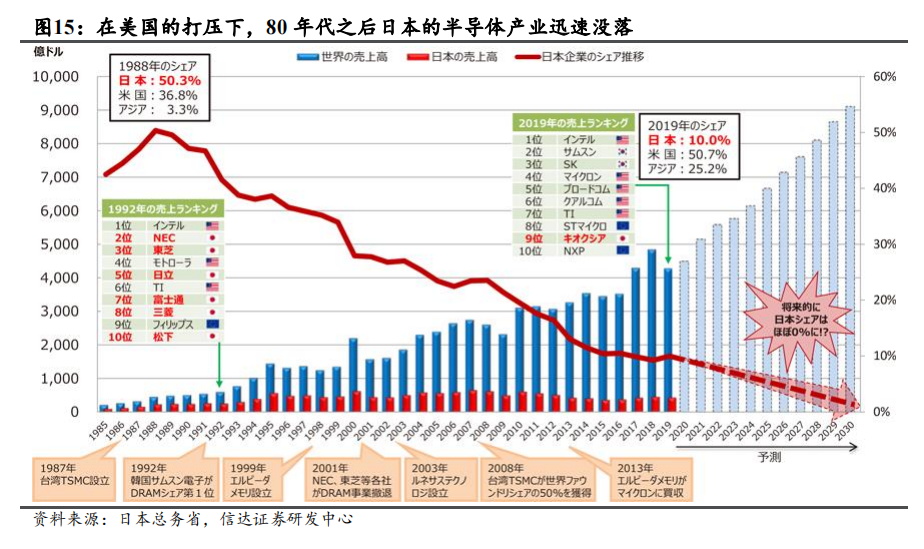

- 日本在二战后基本属于美国的“殖民地”,没有实际的经济决策权。比如上世纪80年代,美国可以直接对日本的半导体产业进行打压,令其在全球市场中的份额跌到了个位数——但这种情况在中国不存在。典型例子就是2023年9月,华为在被美国断供5G芯片4年后,推出了Mate 60、MateX系列全国产手机。

- 日本在“失去的三十年”开端,就已经是高收入国家,而中国现在依然是中等收入国家。2021年,中国刚实现了脱贫攻坚战的全面胜利,中位数家庭年人均可支配收入为42498 元,80%的家庭年人均可支配收入小于59005元——这意味着,很多国人还在追求物质财富的过程中,并没有马上进入精神消费的基础。

也许中产阶层要面临消费降级,但广大下沉市场人群,还有消费升级的强烈诉求。

所以,我们能从日本历史中借鉴的点,一定是片面的、带有局限性的、有明确可使用范围的。具体情况具体分析,是我们学习邻国经验教训的首要原则。这种学习,也不应成为唱衰中国经济的理由。毕竟身为这片土地的一份子,我们的命运永远休戚与共。

希望中国旅游业,2024年越来越好。

评论

暂无评论

全部回复

“失去的三十年”日本旅游启示录:消费降级了,怎么活下去